Банкротство — сложный и непредсказуемый процесс, который может произойти с любым предприятием или человеком. Но что делать, если ваш бизнес или личные финансы оказались на грани катастрофы? Как избежать полной потери и вернуться на путь к успеху? Один из самых важных и эффективных способов — реструктуризация долга.

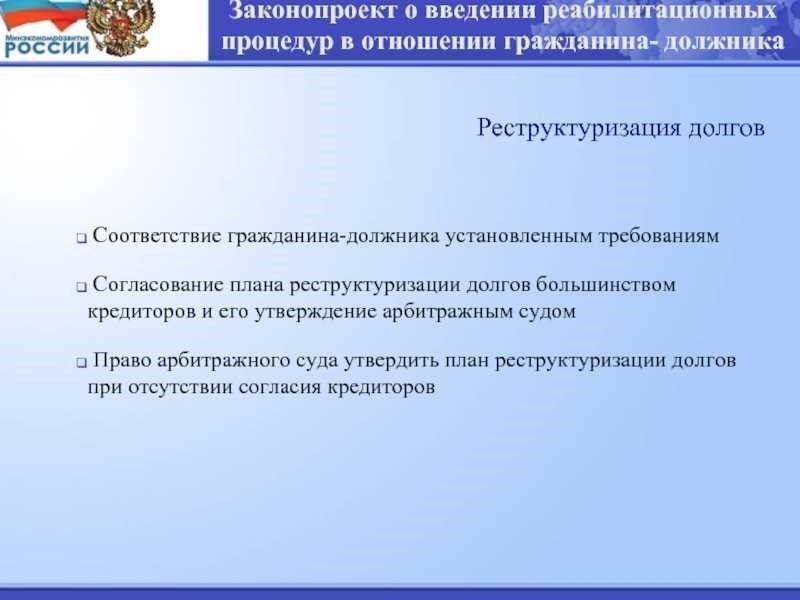

Реструктуризация долга — это процесс пересмотра условий кредитного договора и составления нового графика платежей, который позволяет должнику погасить долг в соответствии с его финансовыми возможностями. Этот метод позволяет заинтересованным сторонам избежать банкротства и неприятных судебных споров.

Однако реструктуризация долга — сложный и многогранный процесс, требующий правильного подхода и стратегии. Во-первых, необходимо установить точные причины, приведшие к банкротству, и разработать план действий по их устранению. Во-вторых, необходимо тщательно рассчитать финансовые возможности и разработать новую программу выплат с учетом платежеспособности и интересов кредиторов. В-третьих, необходимо провести переговоры с кредиторами и прийти к взаимоприемлемому соглашению.

Если реструктуризация долга проходит успешно, банкротства можно избежать, а перед предпринимателем или частным лицом открываются новые перспективы для выплаты долгов и возвращения на путь к успеху. Широкий спектр методов и стратегий может помочь договориться с кредиторами и пересмотреть условия договора, повышая гибкость участников для адаптации к текущей финансовой ситуации и создавая стимулы для возобновления финансового здоровья бизнеса или частного лица.

План проведения реструктуризации

1. Анализ финансового положения

Первым шагом в любой реструктуризации является детальный анализ финансового положения должника. Необходимо рассмотреть все существующие долги, сроки, процентные ставки и условия погашения. Также необходимо проанализировать доходы и расходы должника, чтобы определить его способность погасить задолженность.

2. Разработка плана

По результатам анализа финансового положения должника необходимо подготовить план реструктуризации. В этом плане должна быть указана стратегия погашения долга, включая пересмотр условий, пересмотр процентных ставок или частичное списание долга.

В плане реструктуризации должны быть указаны причины возникновения долгового бремени и меры, которые будут приняты для того, чтобы подобная ситуация не повторилась.

3. Согласование с кредиторами

После разработки план реструктуризации должен быть представлен кредиторам. Важно убедительно обосновать выгоды от реструктуризации для всех сторон и продемонстрировать разумное планирование и выполнение условий.

Чтобы согласовать конкретные условия реструктуризации, необходимо провести переговоры с каждым кредитором в отдельности. Достижение соглашения с кредиторами может потребовать некоторых уступок или поправок.

4. Судебное утверждение

Если кредиторы не согласны на реструктуризацию, они могут обратиться в суд с просьбой утвердить план реструктуризации. Суд рассматривает и анализирует предложенные условия и выносит окончательное решение.

Если решение суда положительное, план реструктуризации считается официально утвержденным, и должник и его кредиторы обязаны выполнять все условия, изложенные в плане.

Поэтому реструктуризация долга при банкротстве требует тщательного планирования, анализа и согласования с кредиторами. Важно учесть все факторы и постараться прийти к решению, которое будет благоприятным и взаимовыгодным для всех сторон.

Реструктуризация долгов в банкротстве физического лица. Что это такое?

Процесс реструктуризации долга может быть предписан судом или осуществлен по соглашению между должником и кредиторами. В случае реорганизации при банкротстве физического лица должник может получить срок погашения долга до пяти лет, либо погашать долг поэтапно, в рассрочку, либо полностью списать часть долга.

Образец ходатайства об отмене реструктуризации

Реструктуризация долга может быть полезным инструментом для людей, оказавшихся в затруднительном финансовом положении. Однако бывают случаи, когда компания может пожелать отменить реструктуризацию и вернуться к первоначальным условиям финансирования.

Для этого необходимо подать заявление об отмене реорганизации. В этом заявлении должны быть указаны все причины и аргументы, по которым компания просит отменить реструктуризацию долга.

Прежде всего, вы должны объяснить причины своего решения о реструктуризации. Это могут быть экономические или личные обстоятельства, которые изменились с момента подписания соглашения о реструктуризации.

Затем они должны объяснить, почему решили отменить реструктуризацию и вернуться к первоначальным условиям договора. Это может быть связано с такими факторами, как улучшение финансового положения, получение нового дохода или изменение условий жизни.

Также важно предоставить доказательства и документы, подтверждающие ваши доводы. Это может быть информация о вашей новой работе, копии документов о доходах, медицинские заключения и т. д.

В конце своего заявления вы должны попросить судебные органы принять положительное решение и отменить реструктуризацию. При этом необходимо четко указать, какие условия реструктуризации необходимо отменить.

Просьба об отмене реструктуризации должна быть составлена четко и грамотно. Важно изложить аргументы и причины отмены реорганизации, используя точные и лаконичные процедуры. Также необходимо уделить пристальное внимание форме и плану заявления, чтобы обеспечить соответствие требованиям судебной практики.

По закону судебные органы рассматривают вопрос об отмене реорганизации в соответствии с установленными процедурами и сроками. Поэтому важно быть готовым к тому, что подача заявления может потребовать времени и ресурсов.

В конечном итоге решение об отмене реструктуризации долга остается на усмотрение суда, исходя из представленных аргументов и доказательств.

Плюсы и минусы реструктуризации

- Преимущества реструктуризации:

- Спасает предприятие или человека от полного банкротства. Реструктуризация позволяет выйти из сложной финансовой ситуации и дает возможность вернуться к стабильности.

- Сокращение общей суммы долга. В результате реструктуризации долги сокращаются, облегчая бремя должника и обеспечивая более комфортные условия погашения.

- Увеличение сроков погашения долга. В ходе реструктуризации срок погашения долга может быть увеличен, что делает условия погашения более реалистичными и позволяет распределить финансовую нагрузку на более длительный период.

- Снижение процентных ставок и санкций. Процентные ставки и штрафные санкции могут быть пересмотрены в ходе реструктуризации, что делает погашение долга более доступным и экономически эффективным.

- Консолидация долгов. При наличии нескольких кредитов или долгов реструктуризация позволяет объединить их в дебетовую сумму, что упрощает управление долгом и его погашение.

- Недостатки реструктуризации:

- Потеря контроля над бизнесом или активов. В случае реструктуризации велика вероятность того, что должник потеряет часть своей собственности или участия.

- Пребывание в такой ситуации может вызывать негативные чувства и тревогу. Реструктуризация — это долгий, трудный и сложный процесс, и его этапы могут быть связаны со страданиями и психологическим стрессом.

- Негативное влияние на кредитную историю. Реструктуризация может повлиять на кредитную историю должника, что может привести к трудностям в получении дальнейших займов или кредитов.

- Трудности с выполнением новых условий договоров. В случае реструктуризации могут быть установлены новые условия погашения долга. Это могут быть изменения в графике погашения, условиях обеспечения или других финансовых условиях.

Понимание преимуществ и недостатков реструктуризации долга является важным фактором при принятии решения о том, стоит ли прибегать к этому процессу. Важно тщательно взвесить все факторы и рассмотреть возможные последствия, чтобы принять документально обоснованное решение, способствующее финансовой стабильности и улучшению финансовых условий.

Банкам не нужна реструктуризация. Почему?

Одной из причин, по которой банку может не понадобиться реструктуризация, является потеря прибыли. Когда заемщик реструктурирует свой долг и меняет срок погашения, банк получает меньше денег, чем предполагал изначально. Это может быть особенно проблематично для банков, чей основной доход зависит от процентов по кредитам.

Кроме того, процесс реструктуризации требует от банка дополнительных усилий и расходов. Банкам необходимо выделять ресурсы на оценку финансового положения заемщика, разработку нового плана погашения кредита и контроль за его выполнением. Это требует времени и финансовых ресурсов, которые банки не готовы вкладывать.

Кроме того, реструктуризация долга может привести к тому, что другие должники, желающие сократить свою задолженность, начнут действовать раньше. Если банк предоставит должнику возможность реструктурировать свой долг, он может предъявить аналогичные требования к другим должникам, что потенциально увеличит убытки банка.

Поэтому, хотя реструктуризация долга может быть выгодна для должника, она может оказаться недостаточно выгодной для банка и привести к потере прибыли. Поэтому банкам следует тщательно оценивать возможность реструктуризации, принимая во внимание ее преимущества и потенциальные риски.

| Преимущества | Недостатки |

|---|---|

| Сокращение обязательств | Потеря прибыли |

| Восстановление финансовой стабильности | Дополнительные расходы и ресурсы |

| Предотвращение банкротства | Создает предварительные условия для других должников |

Преимущества и недостатки реструктуризации

Преимущества реструктуризации:

- Помогает избежать банкротства. Реструктуризация возвращает компанию или человека на путь экономической стабильности и позволяет избежать краха.

- Повышает платежеспособность. После реструктуризации долги становятся более управляемыми, что позволяет улучшить финансовое планирование и прогнозирование.

- Активы могут быть сохранены. В процессе реструктуризации есть возможность сохранить активы, которые можно продать или использовать для дальнейшего развития бизнеса.

- Снижается риск для кредиторов. Кредиторы имеют возможность участвовать в переговорном процессе и помогать компании или частному лицу, что способствует минимизации убытков.

- Возможность договориться о новых условиях. Реструктуризация позволяет сторонам пересмотреть и пересмотреть условия соглашения с учетом их текущего финансового положения.

Недостатки реструктуризации:

- Потеря контроля. Реструктуризация может привести к потере контроля над компанией или ее активами, так как кредиторы и другие заинтересованные стороны могут вмешаться в управление.

- Все части должны быть согласованы. Реструктуризация требует согласия всех заинтересованных сторон. Этого трудно добиться в ситуациях, когда интересы различных сторон находятся в конфликте.

- Потери кредиторов. Реорганизация может привести к потерям для кредиторов. Это связано с тем, что кредиторы не получат все долги или согласятся на невыгодные изменения условий.

- Риск возникновения предыдущих долгов. Реструктуризация долга может создать предыдущий долг и привести к другим подобным случаям, что может быть нежелательно для кредиторов и других заинтересованных сторон.

- Неопределенность будущего. Не всегда ясно, как будет развиваться ситуация в долгосрочной перспективе после реструктуризации. Это может создавать риски и неопределенность.

Таким образом, реструктуризация долга имеет свои преимущества и недостатки, и перед ее проведением необходимо тщательно оценить ситуацию и учесть все факторы.

Проблемы реструктуризации долга при банкротстве

Одной из основных проблем является недостаток информации и низкая осведомленность должников о процессе реструктуризации. Многие не знают о возможностях реструктуризации и не знают, к кому обратиться за помощью. Это создает трудности не только для должников, но и для кредиторов, которые не всегда знают о существовании таких механизмов.

Еще одна проблема — отсутствие единого регулирующего органа, который бы контролировал процесс реструктуризации и разрабатывал единые стандарты и правила. В настоящее время каждый случай реструктуризации рассматривается отдельно, что может привести к неоднозначным решениям и различным толкованиям.

Также следует отметить проблему неэффективности реструктуризации в некоторых случаях. В некоторых случаях должники намеренно злоупотребляют процессом реструктуризации, используя его как средство уклонения от погашения долга или отсрочки. Это приводит к неоправданным расходам и убыткам кредиторов и вынуждает их принимать жесткие меры по возврату долгов.

Для решения этих проблем необходимо изменить законодательство, привлечь внимание общественности к возможностям реструктуризации, а также создать единый надзорный орган, который будет контролировать процесс и следить за соблюдением правил и стандартов. Только при наличии этих условий реструктуризация может стать эффективным инструментом решения финансовой нагрузки на население.

Преимущества реструктуризации задолженности

Первое преимущество заключается в том, что реструктуризация позволяет должникам сохранить свое имущество и бизнес. В ходе этого процесса изменяются условия погашения кредитов и долгов, и должник может избежать банкротства и сохранить свой бизнес.

Второе преимущество реструктуризации заключается в том, что она предоставляет дополнительное время для восстановления экономической стабильности и улучшения финансового положения должника. Изменение графика погашения и снижение процентных ставок могут уменьшить финансовое бремя и создать благоприятные условия для восстановления бизнеса.

Третье преимущество реструктуризации заключается в том, что она улучшает отношения между дебиторами и кредиторами. Процесс реструктуризации обычно включает в себя детальный анализ финансового положения предприятия. Это позволяет выявить причины проблем и разработать меры по их устранению. Такой подход к решению проблем позволяет обеим сторонам пойти на компромисс и достичь взаимовыгодного соглашения.

Четвертое преимущество реструктуризации заключается в том, что она снижает риск судебных споров и юридических проблем. Даже при банкротстве должники и кредиторы обычно вовлечены в судебные споры для защиты своих интересов. Реструктуризация позволяет избежать этих разногласий и решить вопросы путем переговоров и достижения соглашения.

В целом реструктуризация долга дает должнику возможность продолжать восстанавливать свой бизнес. Она улучшает финансовое положение компании, снижает риски и помогает избежать негативных последствий неплатежеспособности. Однако прежде чем принимать решение о реструктуризации, необходимо тщательно изучить все плюсы и минусы этого процесса и обратиться к экспертам за консультацией и помощью.