Единая упрощенная декларация (ЕСХН) — полезный инструмент для подачи налоговых деклараций индивидуальными предпринимателями и предприятиями, работающими на упрощенной системе налогообложения. Систематизация и структурирование налоговой отчетности — важная предпосылка для эффективного ведения бизнеса и соблюдения налоговых обязательств.

Новое усовершенствованное решение на основе ЕСН дает предпринимателям возможность не только сократить время на подготовку отчетности, но и минимизировать риск начисления налогов и штрафов со стороны налоговых органов. Улучшенная налоговая отчетность позволяет автоматически интегрировать данные из различных учетных систем и значительно облегчает процесс подготовки и передачи деклараций.

Новые возможности и инструменты делают ЕСН незаменимым инструментом для бизнеса в современных условиях. Предприниматели получат возможность быстрее и проще выполнять свои налоговые обязательства, что позволит им сосредоточиться на других аспектах развития своей компании. Усовершенствованная налоговая информация станет надежным партнером для бизнесменов, обеспечивая более прозрачную и удобную отчетность.

Ответственность за просрочку и несдачу ЕУД

Ответственность за задержку или неоказание помощи может включать следующие последствия

- Штрафы: неисполнение обязанности по представлению ЭУД в установленные сроки может повлечь за собой наказание в виде штрафа. Размер штрафа может быть фиксированным или рассчитываться как процент от суммы налога, подлежащего уплате.

- Финансовые последствия: задержка или несоблюдение сроков подачи ЭУД может привести к дополнительным финансовым расходам, включая уплату штрафов, ограничение на использование кредитных средств и потерю налоговых кредитов или освобождений.

- Уголовная ответственность: лицо может быть привлечено к уголовной ответственности в случае систематического или умышленного уклонения от уплаты налогов при подаче АДП. Уголовное дело может быть возбуждено на основании статей, связанных с уклонением от уплаты налогов или фальсификацией налоговых деклараций.

Чтобы избежать проблем и ответственности, необходимо соблюдать сроки подачи ADR и своевременно предоставлять полную и точную информацию. В случае возникновения трудностей или неясностей при заполнении декларации рекомендуется обратиться к эксперту или консультанту по налоговому праву.

Ответственность за несвоевременную подачу

Налоговый кодекс Российской Федерации устанавливает ответственность за несвоевременное представление единой упрощенной налоговой декларации (УСН). За несвоевременное представление декларации налогоплательщики могут быть оштрафованы.

Если налогоплательщик не представил КУДиР в установленный срок, на него может быть наложен штраф. Размер штрафа зависит от срока, на который налогоплательщик опоздал с подачей декларации, и определяется как процент от суммы налога, подлежащего уплате.

Более серьезные штрафы, включая уголовную ответственность, могут быть наложены, если налогоплательщик вообще не представит декларацию. В таких случаях налоговые органы могут обратиться в суд с требованием привлечь налогоплательщика к ответственности за уклонение от уплаты налогов.

Во избежание негативных последствий налогоплательщики должны строго соблюдать сроки подачи АДР. Рекомендуется внимательно изучить правила и сроки подачи налоговых деклараций, чтобы сдать их вовремя и избежать налоговых штрафов.

Важно помнить!

Если АДР не поданы в установленный срок, налогоплательщик несет ответственность за просрочку. Санкции могут препятствовать предпринимательской деятельности и негативно влиять на финансовое положение организаций и индивидуальных предпринимателей.

Чтобы избежать ошибок и представить декларацию в установленный срок, рекомендуется обратиться к специалисту или бухгалтеру; при возникновении проблем со сроками представления декларации налогоплательщик может обратиться в налоговые органы за консультацией или разъяснениями о дополнительных сроках.

Санкции за нарушение сроков подачи Единой упрощенной декларации

За несоблюдение сроков подачи единой упрощенной налоговой декларации (ЕУД) к налогоплательщикам применяются определенные штрафные санкции. Эти штрафы являются финансовыми и могут быть очень серьезными.

Финансовая ответственность

Штрафы за несвоевременное представление УУН налагаются в виде пени и являются накопительными с момента истечения установленного законом срока до момента фактической подачи декларации. Сумма штрафа рассчитывается исходя из суммы задолженности по налогу плюс установленные законом проценты.

Если налогоплательщик не подает АДР, он может быть привлечен к административной ответственности в виде штрафов или других взысканий.

Кроме того, несвоевременная подача или непредставление ЕФД может привести к подаче налоговых деклараций и расследованию деятельности компании со стороны налоговых органов.

Минимизация рисков

Чтобы избежать санкций за несоблюдение сроков подачи ЕНВД, необходимо тщательно следить за сроками и своевременно подавать отчетность. Важно учесть все праздничные и выходные дни, которые могут повлиять на срок сдачи отчетности, и предусмотреть достаточное время для подготовки и контроля документа.

Также рекомендуется иметь четкую систему контроля сроков и установить внутренние процедуры для обеспечения своевременного выполнения налоговых обязательств.

При возникновении непредвиденных обстоятельств, которые могут отсрочить соблюдение сроков, рекомендуется направить запрос в налоговый орган или предоставить возможность оплаты налогового обязательства в рассрочку.

Соблюдение сроков представления EDF является важным аспектом надлежащей налоговой практики и позволяет избежать негативных последствий в виде санкций и проверок со стороны налоговых органов.

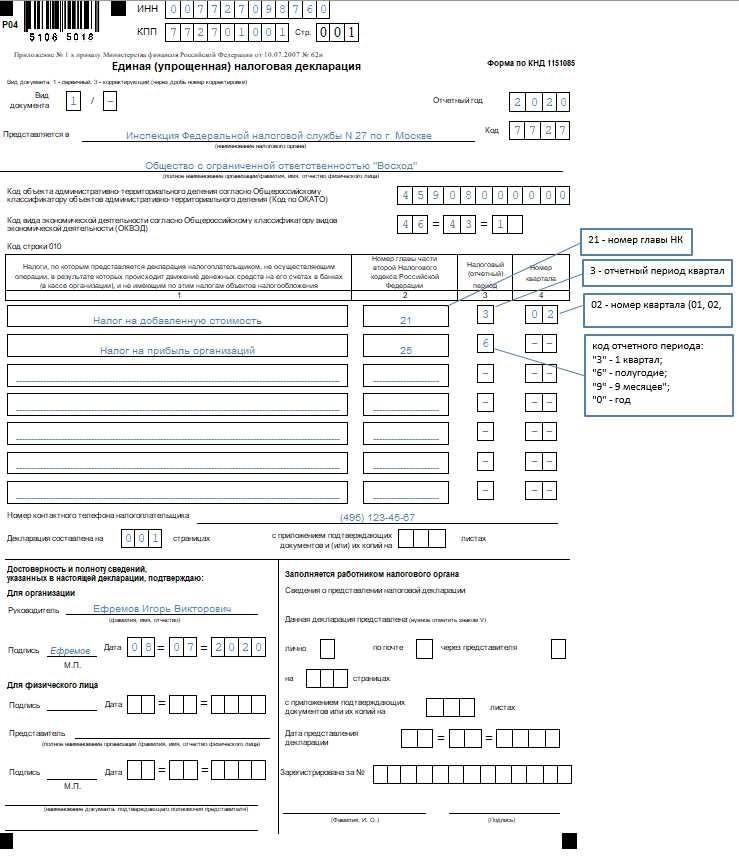

Как заполнить Единую упрощенную декларацию

1 Ознакомьтесь с инструкциями и форматом заявления. Внимательно прочитайте инструкции, чтобы понять, как правильно заполнить каждую графу. Бланки деклараций можно получить на сайтах налоговых органов или приобрести в бухгалтерии.

2. Внесите общую информацию о компании. В первой колонке декларации укажите все сведения о компании, такие как название, НДС, генеральный директор и любую другую информацию, требуемую налоговыми органами.

3. Предоставьте информацию о доходах компании. В следующей графе декларации необходимо указать информацию о доходах, полученных компанией за отчетный период. Это может быть доход от продажи товаров или услуг, арендная плата, проценты и т. д. Важно, чтобы все доходы были указаны точно и правильно.

4. информация о расходах. В следующей колонке отчета необходимо указать информацию о расходах компании за отчетный период. Это могут быть расходы на покупку товаров, оплату услуг, арендные платежи, налоги, сборы и т. д. Важно показать все расходы точно и правильно.

5. Рассчитайте налоги и уплаченные суммы. После заполнения информации о доходах и расходах налоговая форма рассчитывает налог и уплаченную сумму. Убедитесь, что все расчеты верны.

6. Проверьте и подпишите декларацию. Внимательно проверьте заполненную ведомость на наличие ошибок и неточностей. После проверки подпишите заявление и убедитесь, что все обязательные поля заполнены.

| Рамка. | Описание. |

|---|---|

| 1 | Общая информация о компании |

| 2-4 | Доходы Доходы |

| 5-7 | Информация о расходах |

Если налоговая декларация содержит ошибки или неточности, это может привести к штрафам и нарушениям закона. Поэтому очень важно внимательно изучить заполненную декларацию, прежде чем подписывать ее и подавать в налоговую инспекцию.

Заполнение единой упрощенной декларации — ответственный и важный шаг для всех предпринимателей. Правильное заполнение декларации поможет избежать проблем с налоговыми органами и сэкономить время и силы. Поэтому следуйте инструкциям и не забывайте обращаться за помощью к бухгалтеру или налоговому специалисту.

Единая упрощенная декларация для юрлиц и ИП

Единая упрощенная декларация (ЕУД) — это специальный вид налоговой декларации, используемый для упрощенного ведения бухгалтерского учета и уплаты налогов организациями и индивидуальными предпринимателями. Эта форма предназначена для лиц, применяющих малый или упрощенный режимы налогообложения.

Единая упрощенная декларация по юридическим лицам и индивидуальным предпринимателям имеет специфические для нее дополнения и представления. В отличие от обычных налоговых форм, ЕУД упрощает процесс подачи сведений о доходах, расходах и налоговых обязательствах.

Для заполнения УПД необходимо предоставить информацию о доходах, включая доходы от реализации товаров, работ и услуг. Вы также должны указать расходы и налоги, уплаченные за отчетный период. Кроме того, в декларацию может быть включена информация о наличии работников и социальных выплатах.

Единая упрощенная декларация обеспечивает правильное и тщательное информирование обо всех налоговых обязательствах. Она должна быть представлена в установленные сроки. Заполнение декларации обязательно для всех юридических лиц и индивидуальных предпринимателей, применяющих упрощенный режим налогообложения.

Если вам нужна помощь в заполнении ЕДФ, вы можете обратиться к профессиональному бухгалтеру, который поможет правильно заполнить декларацию и подать ее в срок. Существует также единый образец и форма упрощенной налоговой декларации. Его можно скачать и использовать в качестве стандарта для заполнения декларации.

Подача единой упрощенной декларации обязательна для всех юридических лиц и индивидуальных предпринимателей, применяющих малый или упрощенный режим налогообложения. Неполное представление декларации может привести к негативным последствиям, в том числе к штрафам и санкциям со стороны налоговых органов.

В целом, заполнение ЕУД — важный процесс для всех юридических лиц и индивидуальных предпринимателей, подчеркивающий важность соблюдения налогового законодательства и правил налоговой отчетности.

Срок сдачи единой упрощенной декларации

Законодательством установлены сроки подачи единых упрощенных деклараций (ЕУД) в определенные периоды времени. Как правило, это календарные месяцы, но они могут меняться в зависимости от налогового периода; важно отметить, что дата подачи ЕУД имеет решающее значение, поскольку от нее зависит соблюдение налогового законодательства и избежание штрафов.

Конкретный срок подачи АДР определяется налоговыми органами и может меняться из года в год. Сроки обычно указываются на официальных сайтах налоговых органов или отражаются в соответствующих приказах и инструкциях; ответственность за несвоевременную подачу или непредставление АДР может привести к штрафам и проблемам с налоговыми органами.

Для своевременного представления налоговых деклараций необходимо регулярно проверять налоговую информацию и руководствоваться актуальной информацией из официальных источников. Особое внимание следует уделить датам начала и окончания AED, чтобы правильно спланировать свою работу и подготовить все необходимые документы.

Важные моменты о сроках сдачи ЕУД:

- Сроки могут меняться в зависимости от налогового периода.

- Обновления и изменения сроков можно получить из официальных источников налоговых органов.

- Несвоевременная подача или непредставление АДР может привести к штрафам и проблемам с налоговыми органами.

- Точная информация о сроках должна быть получена из официальных источников или проверена специалистом по налогообложению.

Сроки подачи единой упрощенной налоговой декларации играют важную роль в налоговой процедуре и регулируются специальными правилами и инструкциями налоговых органов. Чтобы избежать неприятных последствий и штрафов, всегда следите за актуальной информацией о сроках подачи налоговых деклараций и готовьте документы заранее.

Кто подает ЕУД

Единую упрощенную декларацию (ЕУД) подают

Юридические лица:

Юридические лица, зарегистрированные в соответствии с законодательством Российской Федерации и осуществляющие предпринимательскую деятельность.

Индивидуальные предприниматели:

Индивидуальные предприниматели, зарегистрированные в соответствии с законодательством Российской Федерации и осуществляющие предпринимательскую деятельность.

| Форма организации | Кто может подать ADR? |

|---|---|

| Общество с ограниченной ответственностью (ООО) | Директор (генеральный директор) |

| Акционерное общество (АО) | Председатель правления (генеральный директор) |

| Индивидуальные предприниматели (т.е.) | Индивидуальные предприниматели самостоятельно |

ЭУД подаются в налоговые органы по юридическому адресу или месту нахождения индивидуального предпринимателя; срок подачи ЭУД указан в Налоговом кодексе РФ и обычно определяется налоговыми органами.

Нулевая единая упрощенная налоговая декларация

Данное заявление представляет особый интерес для тех, кто только начал свою деятельность или находится в переходном периоде, когда еще не получил доход. А также для тех, кто предпринял какие-то шаги в своей деятельности, но не получил никакой выгоды или понес ущерб во время сдачи отчетности.

Подача нулевого ЕНВД является обязательной и определяется национальным законодательством. За несоблюдение этого требования предусмотрены штрафы и пени. Выполнение этого требования позволяет предпринимателям подтвердить факт неполученного дохода и тем самым избежать проблем с налоговыми органами.

По каким налогам отчитываются в ЕУД?

Единая упрощенная декларация (ЕУД) предназначена для предоставления налоговым органам отчета по различным налоговым платежам. Она определяет следующие налоги

Уплата НДС

Если ваш бизнес реализует товары или услуги, облагаемые НДС, вы обязаны включить в ЕУД сведения об уплате НДС. Обратите внимание, что ставки налога могут отличаться в зависимости от типа товаров или услуг.

Уплата налога на прибыль

В УДП также включается информация о подоходном налоге. Этот налог рассчитывается с суммы прибыли компании за отчетный период.

Уплата страховых взносов

Если компания имеет штатных сотрудников или является индивидуальным предпринимателем и платит страховые взносы в пенсионные фонды и фонды социального обеспечения, информация об этих взносах должна быть отражена в ADP.

Помимо вышеупомянутых налогов, в ЕС могут быть перечислены и другие налоги, в зависимости от особенностей деятельности компании. Если необходимо уплатить другие налоги, рекомендуется проконсультироваться с налоговым экспертом или изучить подробную информацию, предоставленную налоговыми органами.

Кто может подавать упрощённый отчёт

Единый упрощенный отчет (ADC) может быть подан только физическими лицами, осуществляющими предпринимательскую деятельность в качестве индивидуальных предпринимателей (т.е.

Чтобы иметь возможность подать упрощенную декларацию, ИП должен соответствовать следующим критериям

| Критерии | Статус |

|---|---|

| Доход. | Годовой доход индивидуального предпринимателя не должен превышать установленный законом лимит (100 млн рублей на 2022 год). |

| Уровень заработной платы | Индивидуальные предприниматели не могут иметь более 100 сотрудников, а их среднемесячная зарплата не может превышать установленный законом лимит (30 000 рублей в 2022 году). |

| Сфера деятельности. | Деятельность ИП должна быть отнесена к перечню разрешенных видов деятельности, установленных законом |

| Ненадлежащие услуги. | Индивидуальные предприниматели не вправе осуществлять деятельность, связанную с оказанием услуг, облагаемых НДС в рамках упрощенного режима налогообложения |

Индивидуальные предприниматели могут воспользоваться возможностью подачи упрощенной декларации и упрощенного налогообложения, если они выполняют все вышеперечисленные условия. Это позволяет снизить налоги и упростить процесс подачи декларации.

Месяц бухгалтерского обслуживания в подарок

Если вы решите воспользоваться нашим сервисом для ведения бухгалтерского учета и подачи единой упрощенной декларации (ЕУД), вы получите специальное предложение: один месяц бронирования в подарок!

Подписавшись на наш сервис, вы получаете комплексное бухгалтерское обслуживание.

- Ведите книгу покупок и книгу продаж,

- Подготовка расчетов и налоговых платежей,

- Подготовка и сдача единой упрощенной отчетности,

- советы и поддержку по налоговым вопросам.

Мы гарантируем качественное и своевременное ведение книг, позволяя вам сосредоточиться на развитии своего бизнеса, а не на бюрократии.

Чтобы узнать больше о наших услугах и получить в подарок бухгалтерские услуги, обращайтесь по указанным контактным данным.

| Контактная информация | Адрес | Телефон | Электронная почта. |

|---|---|---|---|

| ООО «Бухгалтерские услуги». | Москва, ул. Пушкина, д. 10. | +7 (495) 123-45-67 | info@buh-service.ru |

Мы будем рады помочь вам вести бухгалтерский учет и сдавать единую упрощенную отчетность. Закажите услугу прямо сейчас и воспользуйтесь месячным бухгалтерским обслуживанием в подарок!

Вам в помощь образцы, бланки для скачивания

Процесс заполнения единой упрощенной отчетности (ЕУО) может вызвать множество вопросов, особенно если вы сталкиваетесь с этим процессом впервые. Чтобы помочь вам упростить свою жизнь и понять, как заполнить декларацию, мы предлагаем образцы и распечатки, которые вы можете скачать с нашего сайта.

Образцы и бланки помогут вам понять, как заполнить различные части заявления, какую информацию необходимо указать и как правильно оформить данные. Вы можете ознакомиться с примерами и использовать их в качестве руководства при написании своего заявления.

Преимущества образцов и бланков

Использование образцов и форм для заполнения заявления имеет множество преимуществ.

- Удобство. Не нужно тратить время на поиск информации и примеров в других источниках. Все необходимые вам образцы и публикации собраны на нашем сайте и доступны для скачивания.

- Профессиональная помощь. Образцы и формы собраны нашими экспертами в области налогового права. Вы можете быть уверены в их точности и соответствии требованиям законодательства.

- Экономия времени . Образцы и бланки позволяют быстро и легко заполнять декларации, не тратя время на поиск информации и изучение правил.

Как скачать образцы и бланки

Чтобы скачать образцы и бланки, вам нужно зайти на наш сайт и перейти на страницу, посвященную единой упрощенной отчетности. На этой странице вы найдете все необходимые вам образцы и распечатки, разделенные по разделам заявления.

Чтобы скачать образцы и бланки, вам нужно следовать следующим простым инструкциям

- Выберите нужную часть заявления.

- Нажмите на ссылку, чтобы скачать образец или форму.

- Сохраните файл на своем компьютере или сохраните в облачном хранилище.

Скачав образцы и бланки, вы можете открыть их в подходящей программе (например, Microsoft Excel) и заполнить необходимые поля в соответствии с данными и требованиями законодательства.

С помощью образцов и форм заполнение единого упрощенного заявления становится намного проще и удобнее. Экономьте время и избегайте ошибок при составлении заявлений. Скачайте образцы и бланки прямо сейчас и смело приступайте к заполнению деклараций!

ЕУД за 4-й квартал 2025 года: новый бланк

В 2025 году налоговые органы ввели единую упрощенную форму декларации (АДП), обновляемую в 4 квартале. Новая форма упрощает процесс заполнения декларации и помогает предпринимателям сдавать отчетность в налоговые органы быстрее и точнее.

Новая форма за четвертый квартал 2025 года включает в себя все модули и графы, необходимые для отражения доходов, расходов и налогов бизнеса. В ней учтены изменения в налоговом законодательстве и отражены актуальные требования к заполнению налоговых деклараций.

Заполнять новую форму ЕУД стало еще проще и понятнее. Она содержит предложения и комментарии, которые помогут предпринимателям правильно определить необходимую информацию. Также в форме предусмотрена возможность автоматического расчета некоторых показателей, что значительно сокращает время на заполнение декларации.

Переход на новую форму ЕДА в четвертом квартале 2025 года обязателен для всех предпринимателей и организаций, работающих на упрощенном режиме налогообложения. В случае неправильного заполнения или непредставления декларации по новой форме предприниматель может подвергнуться штрафам и взысканиям со стороны налоговых органов.

Предпринимателям следует ознакомиться со всеми инструкциями к новой форме ЕС и внимательно заполнить все необходимые модули и графы. Также рекомендуется сохранить копию заполненного заявления и представить все необходимые и подтверждающие документы для возможной проверки налоговыми органами.

Новая форма ЕСД за четвертый квартал 2025 года предоставляет предпринимателям полезный инструмент для отчетности перед налоговыми органами. Важно следовать инструкциям и правильно заполнять декларацию, чтобы избежать штрафов и проблем с налоговыми органами.

По каким налогам отчитываются в ЕУД?

Единая упрощенная декларация (ЕУД) — это система налогового учета, на основе которой предприниматели и юридические лица подают отчеты по различным налогам; ЕУД отображает информацию о налоговой базе и сумме уплаченных налогов; АДР используется для учета подоходного налога, налога на недвижимость, налога на добавленную стоимость (НДС) и платежей в фонды социального страхования. ADR используется для учета платежей по подоходному налогу, налогу на недвижимость, НДС и платежей в фонды социального страхования.

При заполнении NO необходимо зарегистрировать следующую информацию.

- Доход от реализации товаров, работ и услуг, облагаемых НДС.

- Доходы, облагаемые НДС по ставке 0% (нулевая ставка НДС).

- Количество товаров, работ и услуг, приобретенных поставщиком, по которым был произведен аванс.

- Количество товаров, работ и услуг, переданных безвозмездно.

- Доходы от реализации товаров, работ, услуг, освобожденные от налогообложения.

- Расходы, связанные с осуществлением предпринимательской деятельности.

- Сумма налога, уплаченная в бюджет и фонды социального страхования.

Дисконтирование налоговых деклараций должно осуществляться в соответствии с действующим законодательством и условиями налогообложения; подача КУДиР является обязательной процедурой для всех предпринимателей и организаций, осуществляющих предпринимательскую деятельность.

По каким налогам отчитываются в ЕУД:

Единая упрощенная декларация (ЕУД) позволяет одновременно представлять в налоговые органы отчетность по нескольким налогам. В ЕУД включены следующие налоги.

1. Налог на прибыль организаций:

Организации, работающие в рамках упрощенной системы налогообложения, могут показывать доходы и расходы, связанные с их коммерческой деятельностью в АО. Отчет по налогу на прибыль организации включает в себя данные о доходах, расходах, налоговых скидках и налоговой базе.

2. Налог на имущество организаций:

Организации также представляют отчетность по налогу на недвижимость, которая включает данные о стоимости недвижимости, используемой в предпринимательской деятельности, и налоговой базе.

3. Единый налог на вмененный доход:

Для некоторых категорий предпринимателей предусмотрен единый налог на вмененный доход (ЕНВД); в ЕНВД отражаются данные о доходах и расходах, связанных с осуществлением предпринимательской деятельности на основе вмененных сумм.

4. Единый сельскохозяйственный налог:

Сельскохозяйственные товаропроизводители имеют возможность уплачивать единый сельскохозяйственный налог (ЕСХН). В налоговый отчет включается информация о доходах и расходах, учитываемых при расчете налоговой базы.

5. НДС:

Организации, работающие в рамках упрощенной системы налогообложения, могут предоставлять в УАТ данные о доходах, расчетах и вычетах по НДС; отчет по НДС содержит информацию о доходах, расходах и других операциях, облагаемых этим налогом.

Вся отчетность по этим налогам представляется в УАТ путем определения соответствующих показателей и сумм и предоставления документов, подтверждающих эти показатели.