Продажа участка — серьезное финансовое событие, связанное с появлением налога. Каждый владелец, решившийся на этот шаг, обязан знать, как правильно рассчитать налог. Кроме того, от точности расчета зависит правильность оформления документации и дальнейшая законность сделки.

На что следует обратить внимание при расчете налога?

Во-первых, следует помнить, что размер налога зависит от цены продажи участка. Чем выше цена, тем выше налог. Во-вторых, размер налога зависит от времени владения участком. Если участок находился в собственности более трех лет, налог не уплачивается.

Как рассчитывается налог?

Чтобы рассчитать налог, необходимо знать налоговую ставку, которая зависит от срока владения участком. Налоговая ставка составляет 13 % от продажной стоимости. Если льготный период не истек, ставка налога составляет 0%. Если участок находится в вашей собственности менее трех лет, ставка налога определяется по следующей формуле: 13 % * (стоимость продажи — сумма налога к уплате)/100.

Но как узнать размер налоговой льготы?

Сумма налоговой льготы рассчитывается исходя из периода владения участком до продажи. За каждый год владения участком сумма налоговой льготы уменьшается на 3%. Таким образом, если участок продается через год после приобретения, размер налоговой льготы составляет 10 %; через два года — 7 %; через три года — 4 %.

Важно помнить, что сумма налога может быть рассчитана только после того, как будет определено количество проданных участков и рассчитана сумма налоговой льготы. В случае неправильных расчетов налоговая инспекция может оштрафовать владельца или отказать в регистрации сделки. Поэтому следует внимательно изучить все особенности и требования к расчету налога и обратиться за консультацией к специалистам в этой области.

Ограничение – 70% от кадастровой стоимости недвижимости

Одно из основных ограничений, которое необходимо учитывать при продаже участка, связано с расчетом налога на доход от этой сделки. Согласно законодательству, налоговая база определяется как разница между ценой продажи и первоначальной (кадастровой) стоимостью участка.

Для целей налогообложения, если продажная стоимость превышает 70% от кадастровой стоимости, налоговая база устанавливается в размере 13% от этого спора. Если продажная стоимость ниже 70 % от кадастровой стоимости, налоговая база определяется как разница между 70 % продажной стоимости и стоимостью основания и налоговой ставкой.

Таким образом, 70-процентный предел стоимости объекта недвижимости имеет значение при расчете налога с выручки от продажи участка. Владельцы участков, чья продажная стоимость превышает этот лимит, должны учитывать этот фактор при определении налоговой базы и налоговых платежей.

Оформление декларации и уплата налога

Одним из ключевых этапов при продаже участков &#8212- налоговая декларация и оформление налоговых платежей. Этот процесс требует внимания и соблюдения правил, чтобы избежать проблем с налоговыми органами.

Первым шагом является подготовка заявления о продаже земельного участка. Заявление должно содержать информацию о продавце, покупателе, стоимости участка и любую другую информацию, необходимую для расчета налога.

После того как декларация заполнена, необходимо рассчитать сумму налога, причитающуюся с прибыли от продажи участка. Для этого необходимо применить налоговую ставку, установленную налоговым органом, с учетом разницы в стоимости участка на момент покупки и на момент продажи.

При расчете налога важно учитывать порог в 70 % от стоимости участка. Если налоговая стоимость превышает этот предел, налоговая база уменьшается до этой величины.

После того как налог рассчитан, его необходимо оплатить в установленный срок. Как правило, налог уплачивается в течение 30 дней с момента заключения договора.

Важно отметить, что при продаже участков ставка подоходного налога равна нулю. Это означает, что продавец земли не обязан платить налог с дохода от продажи.

Однако необходимо составить декларацию и уплатить налог с продажи земли. Это необходимо для соблюдения налогового законодательства и предоставления налоговым органам дорогостоящей информации.

Распределение дохода между объектами

Поэтому необходимо правильно распределить полученный от продажи продукт между этими объектами недвижимости. Для этого следует учесть долю каждого объекта в общей стоимости участка. Например, если на долю жилых домов приходится 30% от общей стоимости участка, а на долю участков — 70%, то 30% дохода облагается налогом как доход от продажи недвижимости, а 70% — как доход от продажи земли.

Важно отметить, что распределение доходов между статьями должно быть сделано в отчете о прибылях и убытках. В противном случае налоговая инспекция установит, что налог был рассчитан неверно, и наложит штраф.

Правильное распределение доходов между статьями при продаже участков поможет избежать возможных проблем с налогами и значительно упростит процесс регистрации налоговых деклараций и платежей.

НДФЛ равен нулю

Это означает, что при получении дохода от продажи участка налог не уплачивается. Такие правила были приняты на законодательном уровне, чтобы стимулировать продажи земли и способствовать развитию сектора.

Условия освобождения от уплаты НДФЛ

Однако следует отметить, что освобождение физических лиц от уплаты подоходного налога при продаже участков распространяется только на физических лиц, владеющих участком более трех лет. Это означает, что для того, чтобы воспользоваться преимуществами отсутствия подоходного налога, необходимо прожить на участке не менее трех лет.

Пример

Предположим, вы являетесь владельцем участка и решили его продать. Если вы прожили на участке более трех лет, вы не обязаны платить налог на доходы физических лиц при получении дохода от продажи участка. Это означает, что вы можете отказаться от уплаты этого налога.

| Период владения земельным участком | Подоходный налог |

|---|---|

| Менее 3 лет | Не облагается |

| Более 3 лет | Не облагается |

Таким образом, при продаже земли физическими лицами, владеющими участком более трех лет, подоходный налог для физических лиц не взимается. Важно поддерживать этот статус, чтобы избежать налоговых проблем и получить выгоду от этого освобождения.

Освобождение от уплаты НДФЛ

Однако земля может быть освобождена от подоходного налога с физических лиц при ее продаже. Если участки приобретаются по договору наследования или дарения и пользователь земли является резидентом Российской Федерации, продажа участка освобождается от налога на доходы физических лиц.

Кроме того, продажа участков между близкими родственниками (например, родителями или детьми) полностью освобождается от подоходного налога с физических лиц, если эти участки не являются землями сельскохозяйственного назначения.

Для того чтобы воспользоваться правом на освобождение от подоходного налога физических лиц, при продаже участка необходимо представить в налоговую инспекцию соответствующие документы и надлежащим образом оформить договор купли-продажи земли. Формирование налоговых обязательств и налоговой ответственности, а также освобождение физических лиц от уплаты подоходного налога.

Следует отметить, что период освобождения от налога на разряд определяется законом и может быть изменен, поэтому необходимо тщательно и взвешенно изучать правила и положения. Также рекомендуется обратиться к профессиональному налоговому консультанту или юристу для получения более подробной информации и конкретных рекомендаций по данному вопросу.

Продолжительность права собственности как фактор влияющий на возникновение налоговой обязанности

Согласно законодательству, существует два вида прав собственности. Долгосрочные и краткосрочные.

Долгосрочное право собственности на участок указывает на то, владеет ли владелец недвижимостью более трех лет.

В этом случае при продаже участка взимается налог в размере 13%, определяемый земельным органом.

Краткосрочное владение участками указывает на то, владеет ли владелец участком менее трех лет.

Ставка налога на краткосрочное владение составляет 30 % от стоимости участка и также определяется земельным органом.

Таким образом, срок владения участком является важным фактором при определении налоговых обязательств при продаже участка. Этот фактор необходимо учитывать, чтобы правильно рассчитать налоговое обязательство и подготовить всю необходимую документацию для уплаты налога.

11. Кто обязан платить налог

Как уже упоминалось ранее, налог с выручки от продажи участка должен быть уплачен лицом, совершающим сделку. Если продажа осуществляется физическим лицом, налог платит сам продавец.

Если продажа участка осуществляется юридическим лицом или индивидуальным предпринимателем, то налог уплачивается этим юридическим лицом или индивидуальным предпринимателем.

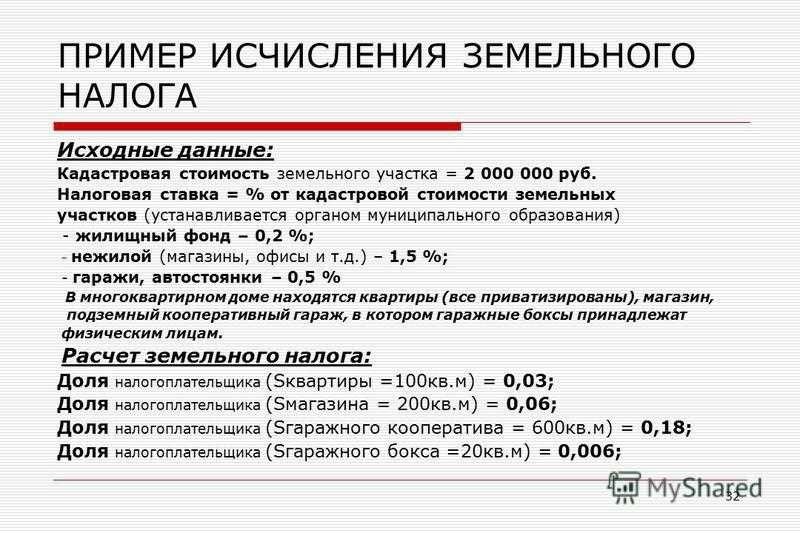

11. Расчет налоговой базы при продаже земельного участка

При продаже участка необходимо правильно рассчитать налоговую базу, используемую для определения суммы налога. Для этого необходимо учесть ряд факторов.

Во-первых, стоит обратить внимание на стоимость участков, которая может быть указана в кадастровом паспорте. Это один из основных критериев для определения налоговой базы. Однако, учитывая изменения стоимости земли с течением времени, необходимо уточнять актуальные данные в налоговых органах.

Во-вторых, стоит учесть расходы, связанные с продажей земли. К ним относятся юридические услуги, оплата услуг агента по недвижимости, налоги и другие расходы, понесенные на этапе продажи. Общая сумма этих расходов уменьшает налоговую базу и, соответственно, сумму налога к уплате.

При расчете налоговой базы можно также учесть поправки на инфляцию. Для этого необходимо использовать ставку налога, ежегодно устанавливаемую налоговыми органами. Это позволяет учесть изменение стоимости денег с течением времени.

При расчете налоговой базы важно учитывать все вышеперечисленные факторы и хранить актуальную информацию о стоимости земли и текущей налоговой ставке. Это поможет вам точно определить сумму налога при продаже земли и избежать проблем с налоговыми органами.