Номинальная ценная бумага — это финансовый инструмент, выпущенный компанией или организацией для привлечения инвесторов и капитала. Это способ финансирования, который позволяет компаниям покрывать расходы и расти.

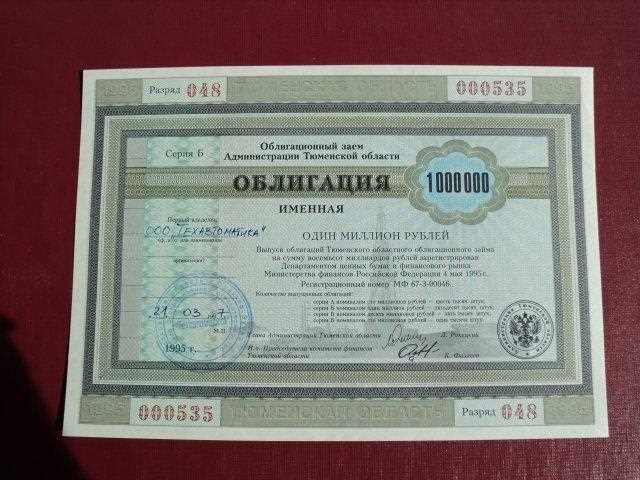

Но что именно означает термин «именная ценная бумага»? Это ценная бумага, которая носит имя или фамилию владельца. В отличие от бездокументарного титула, именной — это документ, который подтверждает право собственности на имущество и может принадлежать только тому, чье имя на нем указано.

Насколько точно работают ценные бумаги? Владелец именного титула пользуется рядом преимуществ, включая возможность участвовать в принятии важных решений компании, выплачивать дивиденды и устанавливать приоритет при продаже акций или облигаций. В некоторых случаях владельцы именных ценных бумаг также имеют право на долю в прибылях и активах компании.

Что важно запомнить

Получение и поддержание сертификата — это отдельный процесс, требующий соблюдения определенных правил и условий. Для получения сертификата необходимо подать заявку в банк-эмитент. Обслуживание сертификата включает в себя правильное использование, проверку его соответствия, бухгалтерский мониторинг операций, связанных с рынком, и продажу акций.

Главные моменты, которые важно помнить о сертификате:

1. сертификат является основным документом, подтверждающим права владельца в отношении акций взаимного капитала

2. сертификат должен содержать информацию о количестве и стоимости долей взаимного капитала

3. утрата сертификата влечет за собой утрату прав на доли взаимного капитала. В этом случае необходимо немедленно уведомить банк и подать заявление о выдаче дубликата.

4. сертификаты могут быть переданы другим лицам на основании договоров купли-продажи. В этом случае необходимо обратить внимание на выполнение всех требований закона и вид соответствия.

5. при продаже акций взаимного фонда через брокера или опекуна обычно требуется оригинал сертификата или сертификатов.

6. сертификат должен содержать регулярные обновления информации о владении и количестве приобретенных акций. Это может потребовать внесения соответствующих изменений в банк.

Именной титул — важный инвестиционный инструмент. Учитывая тонкости эксплуатации и обслуживания таких сертификатов, владельцам необходимо тщательно и добросовестно выполнять необходимые действия для обеспечения своих прав и интересов.

Как рассчитываются паи фондов

Доли паевого капитала рассчитываются на основе чистой стоимости активов паевого капитала и количества выпущенных сертификатов. Чистая стоимость взаимного капитала определяется как разница между стоимостью всех активов (например, акций, облигаций, займов и других ценных бумаг) и обязательствами и расходами взаимного капитала.

Этот тип используется для расчета долевой стоимости взаимного капитала.

Долевая стоимость = (чистая стоимость взаимного капитала / количество выпущенных сертификатов).

Таким образом, чем выше чистая стоимость активов взаимного капитала, чем меньше количество выпущенных сертификатов, тем выше стоимость доли.

Расчет доли уставного капитала производится ежедневно или периодически в соответствии с правилами, установленными взаимным капиталом. Паевые инвестиционные фонды обычно публикуют информацию о стоимости пая и проценте активов, под которые финансируются деньги инвестора.

Инвесторы, владеющие сертификатом взаимного капитала, имеют право на получение дохода от своих инвестиций. Доход рассчитывается как разница между первоначальной и конечной стоимостью пая ПИФа.

Как правило, инвесторы могут покупать и продавать акции взаимного капитала по текущей стоимости на фондовой бирже или в компании по управлению взаимными фондами. Это позволяет инвесторам легко входить и выходить из паевых инвестиционных позиций.

- Стоимость паев взаимного капитала рассчитывается на основе чистой стоимости активов взаимного капитала и количества выпущенных сертификатов.

- Тип расчета стоимости пая следующий. (чистая стоимость паевого капитала / количество выпущенных сертификатов).

- Стоимость акций рассчитывается ежедневно или на регулярной основе в соответствии с правилами взаимного капитала.

- Инвесторы могут покупать и продавать акции взаимного капитала по текущей стоимости на фондовой бирже или в компании по управлению фондами.

Сертификат как инструмент инвестирования

Сертификаты — очень важный инвестиционный инструмент. Инвесторы покупают сертификаты, чтобы получать доход от своих вложений в ценные бумаги или другие активы, управляемые взаимным капиталом. С помощью сертификатов инвестор может распределить свои инвестиции между различными активами и снизить риск.

Когда инвестор покупает сертификат, его деньги объединяются с деньгами других инвесторов и вкладываются в различные активы. Доходы от инвестиций распределяются между инвесторами в зависимости от количества приобретенных сертификатов.

Риски и потенциальная доходность

Инвестирование в сертификаты может быть связано с определенными рисками. Стоимость сертификатов может увеличиваться или уменьшаться в зависимости от изменения рыночных условий. Инвесторы должны быть готовы к возможным колебаниям стоимости и риску потерять свои инвестиции.

Однако инвестирование в сертификаты имеет и потенциальные преимущества. Если фонд успешно управляет своими активами и обеспечивает доходность инвестиций, инвесторы могут рассчитывать на получение дивидендов и рост стоимости своих ценных бумаг.

Пассивный и активный подход

Существует два основных подхода к управлению взаимными фондами, выражающихся в стиле инвестирования: пассивный и активный.

Пассивный подход предполагает использование индексов и других активов без попыток более активного выбора активов или торговли на рынке. Такой подход обычно приводит к снижению комиссионных сборов и обеспечивает инвесторам более предсказуемые результаты.

Активный подход предполагает более активное управление активами и направлен на то, чтобы превзойти рынок за счет выбора наиболее перспективных активов и попыток манипулирования рынком. Этот подход предполагает более высокие комиссионные сборы и дает инвесторам возможность получить более высокую доходность, но и более высокий риск.

Поэтому сертификаты — это гибкий инструмент, который позволяет инвесторам получить доступ к ряду активов и участвовать в инвестиционной стратегии фонда. С помощью сертификатов инвесторы могут распределять инвестиции определенным образом и получать потенциальную прибыль при управлении активами фонда.

Как сдать ценную бумагу

Чтобы предложить ценные бумаги, необходимо выполнить определенные шаги.

1. Подача заявки

Первый шаг — подача заявки на поставку ценных бумаг. Заявку можно подать лично, через интернет-банкинг или по почте. Заявка должна содержать все необходимые данные, включая тип и количество ценных бумаг.

2. Подтверждение заявки

После подачи заявки она должна быть обработана и подтверждена эмитентом. Подтверждение может быть отправлено по электронной почте или на адрес инвестора.

3. Отправка ценных бумаг

После подтверждения заявки инвестор должен вернуть ценные бумаги эмитенту. Ценные бумаги должны быть упакованы в защитную оболочку и отправлены по почте или доставлены лично в офис эмитента.

4. Получение денег

Когда эмитент получает ценные бумаги, инвестор получает деньги за их стоимость. Деньги могут быть переведены на банковский счет инвестора или выданы наличными.

Приобретая титул, важно учитывать, что из полученной суммы могут быть удержаны определенные сборы и налоги. Поэтому перед передачей титула рекомендуется ознакомиться с условиями и требованиями издательства и учесть эти факторы при расчете потенциального дохода от предоставления ценных бумаг.

| Преимущества выкупа титула: | Недостатки приобретения титула: |

|---|---|

| Возможность возврата средств в порядке очереди. | Возможность потерять часть денег на расходы и налоги. |

| Легкость и простота процесса выкупа | Длительное время ожидания возмещения |

| Широкий выбор выкупаемых титулов | Риск потери при пересылке титулов |

Как зарабатывать на паях

Долевые ценные бумаги — это акции или облигации, на которые выпускаются сертификаты. Чтобы заработать на акциях, нужно купить сертификат, дающий право на получение прибыли компании или прибыли ценных бумаг, на которые выпущен фонд.

Доходы от акций зависят от успеха и прибыли эмитента сертификата. При покупке сертификата каждый инвестор становится совладельцем компании или фонда, и в случае успеха издателя инвестор получает долю прибыли.

Важно помнить, что эффективность инвестиций в акции может меняться в зависимости от рыночных условий, финансового положения и деятельности издателя. Поэтому перед покупкой сертификата следует проанализировать риски и потенциальную доходность.

Дивиденды и проценты

Наиболее распространенными способами получения прибыли от акций являются дивиденды и процентные выплаты. Дивиденды — это выплата прибыли компании акционерам. По облигациям издатель выплачивает проценты от номинальной стоимости титула.

Дивиденды и проценты обычно выплачиваются ежеквартально или ежегодно. Их размер может быть фиксированным или зависеть от прибыли компании. Поэтому, прежде чем приобретать сертификат, необходимо выяснить условия выплаты дивидендов и процентов в вашем конкретном случае.

Что такое пай

Каждый пай имеет свою стоимость, которая определяется по результатам торгов на фондовой бирже. Поэтому инвесторы могут покупать или продавать паи в любое время.

Инвестирование в акции дает инвесторам доступ к различным инструментам, включая акции, облигации, драгоценные металлы и другие активы. При этом инвестору не нужно непосредственно заниматься конкретной ценной бумагой — всем портфелем активов управляет профессиональный управляющий капиталом.

Акции могут быть физическими или электронными. Физические акции — это бумажные сертификаты, выдаваемые инвесторам при покупке акций. Электронные акции хранятся в электронной системе регистрации и учета ценных бумаг и могут быть куплены и проданы через специальную платформу.

Важно отметить, что инвестирование в акции связано с риском и что доходность может быть как положительной, так и отрицательной. Поэтому важно ознакомиться с информацией о фонде и его инвестиционной политикой, прежде чем принимать решение о покупке или продаже акций.

Как выбрать правильный фонд для инвестирования

1. Цели инвестирования

Прежде чем выбрать паевой инвестиционный фонд, необходимо определить свои инвестиционные цели. Определите, чего именно вы хотите добиться с помощью своих инвестиций. Некоторые люди стремятся к увеличению капитала, а другие — к ежемесячному доходу. Вы также можете выбрать фонд, соответствующий вашим временным целям, например, краткосрочные или долгосрочные инвестиции.

2. Риск и доходность

Каждый фонд имеет свой уровень риска и доходности. Хедж-фонды, как правило, предлагают более высокую доходность, но и более высокую волатильность. ПИФы с низким уровнем риска более стабильны, но предлагают более низкую доходность. При выборе фонда следует оценить свою склонность к риску и выбрать фонд, соответствующий вашим личным предпочтениям.

Уровень риска и доходности фонда определяется прошлым ростом и колебаниями цен на акции. Однако следует помнить, что прошлые показатели не являются гарантией будущих.

3. Управляющая компания

При выборе взаимного фонда важно обратить внимание на управляющую компанию. Узнайте, как долго компания работает на рынке и каких результатов она добилась. Изучите репутацию и отзывы других инвесторов. Управляющая компания должна быть надежным и опытным профессионалом, способным эффективно управлять вашими инвестициями.

Обратите внимание на стоимость услуг управляющей компании. Их стоит тщательно изучить, так как они могут значительно снизить доходность ваших инвестиций.

4. Диверсификация

Рекомендуется выбрать несколько паевых инвестиционных фондов. Это поможет распределить риски и диверсифицировать ваши инвестиции по различным активам и секторам; если один фонд потерпит неудачу, другие смогут поглотить потери и сохранить стабильность ваших инвестиций.

Будьте готовы к тому, что выбор подходящего взаимного фонда может занять время и потребовать анализа и изучения информации. Инвестирование требует осторожного и осознанного подхода. Поэтому не торопитесь с принятием решения и не стесняйтесь обращаться за помощью к финансовому консультанту.

Вклад или сертификат

Оба варианта имеют свои особенности, и выбор зависит от индивидуальных финансовых целей и предпочтений инвестора.

Депозит — это более традиционный инструмент, предлагаемый банками. Он представляет собой сумму денег, которую клиент кладет на свой счет. Депозитный договор обычно заключается на определенный срок и предполагает получение процентных выплат в конце этого срока.

Сертификат, с другой стороны, представляет собой титул, продаваемый издателем (например, банком) инвестору. Он может представлять собой долю инвестиционного капитала или другие формы собственности. Сертификаты могут быть обменными или необменными и предоставлять право на получение дивидендов или дохода.

Основное различие между депозитом и сертификатом заключается в способе получения дохода. В случае с депозитами проценты начисляются на счет инвестора и могут быть реализованы в любое время. В случае с сертификатами доход зарабатывается за счет увеличения стоимости актива, представленного сертификатом. Получение дохода по сертификатам может зависеть от изменений на рынке и может потребовать продажи или замены сертификатов.

Депозиты, как правило, менее рискованны, поскольку они выпускаются банками, и депозиты защищены государственными программами страхования вкладов. Сертификаты, с другой стороны, представляют собой инвестиции в рыночные активы, которые в большинстве случаев не застрахованы.

Инвесторы, ищущие более широкие возможности для получения прибыли, обычно выбирают сертификаты. Они могут предложить более высокую доходность, но связаны с большим риском. Депозиты, с другой стороны, часто предпочитают те, кто хочет сохранить свои деньги и не желает рисковать.

Вопрос «Депозит или сертификат?» Это зависит от ваших финансовых целей и толерантности к риску. Оба варианта имеют свои преимущества и недостатки, и выбор должен основываться на ваших потребностях и предпочтениях.