Определение налогоплательщиков является важным аспектом налогообложения в России. Особое значение имеет учет категорий налогоплательщиков по налогу на доходы физических лиц (НДФЛ) и налогу на прибыль организаций.

Налог на доходы физических лиц (НДФЛ) является одним из основных источников государственных доходов и взимается с различных категорий налогоплательщиков. К ним относятся граждане и физические лица, получающие доход как от своего работодателя, так и из других источников (например, от сдачи в аренду имущества или оказания услуг).

Однако существует ряд исключений и особых случаев, когда физические лица освобождаются от уплаты подоходного налога. К ним относятся, например, доходы от продажи личного имущества, наследства или пожертвований, страховые выплаты и детские пособия. Существуют также специальные налоговые правила для некоммерческих организаций и индивидуальных предпринимателей.

На что обратить внимание при списании долгов физлиц?

При списании задолженности перед физическими лицами необходимо учитывать ряд важных аспектов

- Определите законность и основание для списания задолженности. Налоговый кодекс РФ предусматривает конкретные случаи списания задолженности, такие как банкротство должника или прекращение кредитных обязательств по решению суда.

- Рассмотрим налоговые последствия списания долга. При списании задолженности перед физическим лицом она может облагаться налогом на доходы физических лиц (НДФЛ). Это необходимо учитывать при расчете своих финансов.

- Соблюдайте процедуры и требования, установленные законом. Списание долгов должно осуществляться в соответствии с требованиями закона и при наличии необходимой документации. Например, если долг списывается по решению суда, необходим исполнительный лист или иное документальное подтверждение.

В целом, при списании долгов физических лиц необходимо соблюдать принципы законности, справедливости и уважения прав и интересов всех сторон, чтобы избежать возможных проблем и споров в будущем.

Какие изменения коснулись резидентов ТОСЭР?

Согласно закону № 210-ФЗ, вступившему в силу 1 января 2021 года, резиденты ТОСЭРов (регионов опережающего социально-экономического развития) освобождаются от уплаты налога на прибыль организаций в течение первых пяти лет с момента начала деятельности.

Это российские и иностранные компании, зарегистрированные на территории ТОСЭР и получившие соответствующий статус резидента. Они могут не платить налог на прибыль в течение первых пяти лет своей деятельности, что является важным стимулом для привлечения внутренних инвестиций и развития новых экономических зон.

Вместо уплаты налога на прибыль резиденты ТОСЭР платят специальный платеж, называемый внереализационным налоговым доходом, который составляет 0% от дохода резидента.

Данное изменение налогового законодательства повысит привлекательность ТОСЭР для инвесторов и стимулирует развитие российской экономической зоны. Кроме того, оно поможет привлечь иностранные инвестиции и будет способствовать использованию современных технологий и новых производственных мощностей в ТОСЭР.

На что ещё обратить внимание?

Помимо основных изменений, внесенных Законом № 2 210-ФЗ, необходимо отметить несколько важных моментов.

1. Налоговые вычеты для работников

Новый закон увеличил налоговые вычеты для работников. Это позволит гражданам вернуть больше денег из бюджета. В частности, налоговый вычет на детей увеличен до 6 000 рублей в месяц, также увеличены налоговые вычеты на образование и здравоохранение.

2. Изменения в налогообложении сделок с недвижимостью

Новое законодательство изменило правила налогообложения сделок с недвижимостью. Теперь при продаже квартиры или дома налог взимается не только с разницы между ценой покупки и ценой продажи, но и с учетом инфляции. Это может повлиять на стоимость сделки с недвижимостью и налоговые обязательства продавца.

3. Перерасчет налоговых платежей

Новое законодательство предусматривает перерасчет налоговых платежей для определенных видов деятельности. Некоторые предприниматели могут получить значительную выгоду и снизить свои налоговые обязательства.

Все эти изменения значительны и могут повлиять на финансовое положение как организаций, так и физических лиц. Поэтому рекомендуется внимательно изучить закон № 210-ФЗ и проконсультироваться со специалистами, чтобы правильно применять новые правила и избежать проблем, которые могут возникнуть при уплате налогов.

Как принимался Закон, и зачем потребовались такие поправки?

Закон № 210-ФЗ «О налоге на прибыль организаций» был принят Государственной Думой РФ в 2020 году и одобрен Советом Федерации. Данный закон вносит изменения в Налоговый кодекс и регулирует отдельные аспекты налогообложения прибыли организаций.

Изначально закон был предложен в рамках реализации мероприятий регионального плана Тозера (в области опережающего социально-экономического развития) с целью стимулирования инвестиций и экономического роста в отдельных районах страны.

В связи с вступлением в силу изменений в Региональный план Тозера возникла необходимость внести изменения в закон, так как старые правила налогообложения прибыли организаций были неэффективны для жителей Тозера. Причиной этого является особый характер деятельности организации в этих районах, т.е. освобождение от налогов.

В результате принятия закона. 210-ФЗ были внесены изменения в налогообложение прибыли организаций, в частности в отношении резидентов ТОСЭР. Теперь они обязаны уплачивать налог на прибыль в соответствии с новыми правилами, установленными законом.

В чем суть документа?

Закон № 210-ФЗ вносит изменения в российское налоговое законодательство, в частности в части налога на прибыль организаций. Суть этого документа заключается в установлении новых правил исчисления и уплаты данного налога, а также в поправках к процессу списания задолженности перед физическими лицами.

В частности, закон устанавливает, что плательщиком налога на прибыль является организация, осуществляющая предпринимательскую деятельность на территории России. В то же время резиденты Тозера также являются плательщиками этого налога.

Для уплаты налога на прибыль организации должны перечислять его в соответствии с установленными правилами. Новый закон предусматривает изменения в процедуре уплаты налога, которые необходимо учитывать при исчислении и уплате.

Он также устанавливает особые правила списания долгов перед физическими лицами. Теперь, чтобы списать долги, необходимо обратить внимание на некоторые аспекты закона. Изменения коснулись жителей Тозера, которые теперь обязаны выполнять определенные условия при списании долгов.

Основная цель поправок в Налоговый кодекс — повысить эффективность налоговых платежей. Закон № 210-ФЗ предоставляет для этого новые инструменты, включая введение сроков и санкций за несоблюдение порядка исчисления и уплаты подоходного налога.

Новые правила также предусматривают изменения в налоговых ставках и распределении средств, собранных с налогов. В настоящее время большая часть средств будет направляться на приоритетные направления, такие как экономическое развитие, социальная политика, инфраструктура, наука и образование, экология и культура.

Закон № 210-ФЗ вступает в силу с определенной даты. Необходимо обратить внимание на эту дату и начать уплату налогов в соответствии с требованиями документа.

Кроме того, документ содержит новые формулы и правила расчета НДФЛ. Новые изменения также приводят к корректировке некоторых аспектов НДФЛ, что делает расчет более сложным и требующим большего внимания.

Иными словами, закон № 210-ФЗ предлагает ряд изменений в Налоговый кодекс, направленных на повышение эффективности уплаты налога на прибыль организаций и расчета НДФЛ. Новые правила касаются определения налогоплательщиков, процесса перечисления и списания задолженности, а также новых сроков, штрафов и налоговых ставок.

Сроки и штрафы по налогу на прибыль организаций

Для эффективной уплаты корпоративного налога важно знать о сроках и штрафах, налагаемых за нарушение закона. Налогоплательщики могут быть наказаны в виде штрафов и пеней в случае несвоевременной уплаты налога или непредставления отчетности.

Сроки уплаты налога на прибыль организаций

Сроки уплаты корпоративного налога устанавливаются законом и могут варьироваться в зависимости от причины, по которой рассчитывается сумма налога. Обычно налог подлежит уплате в течение 25 дней после окончания отчетного периода.

При расчете срока уплаты налога учитывается следующая информация

- Дата окончания отчетного периода,

- процесс расчета срока уплаты налога для каждого налогоплательщика,

- любые дополнительные условия, предусмотренные национальным законодательством.

Следует отметить, что сроки уплаты КПН должны строго соблюдаться, так как несоблюдение сроков может привести к начислению штрафов и пеней.

Штрафы за нарушение срока уплаты налога на прибыль организаций

За несвоевременную уплату КПН могут быть наложены следующие штрафы

| Время совершения правонарушения | Сумма штрафа |

|---|---|

| 30 дней после наступления срока уплаты | 1/150 ставки рефинансирования Центрального банка Российской Федерации за каждый день просрочки |

| Более 30 дней после установленного срока | 1/150 ставки рефинансирования Центрального банка Российской Федерации за каждый день просрочки, но не менее 5 000 рублей |

Таким образом, размер штрафа зависит от продолжительности срока уплаты налога. Чем дольше задержка, тем выше штраф.

Если налогоплательщик не уплатит налог в течение 180 дней после истечения установленного срока, к нему могут быть применены и другие меры ответственности, в том числе возможно возбуждение уголовного дела.

Следует отметить, что размер санкций и срок уплаты подоходного налога могут быть изменены законом.

Что поменялось по налогу на прибыль?

Одно из основных изменений касается определения налогоплательщика. В настоящее время налог на прибыль обязаны уплачивать только организации, являющиеся резидентами Российской Федерации или имеющие постоянное представительство в этой стране. Ранее налог на прибыль уплачивали физические лица (доходы от предпринимательской деятельности), которые к 2020 году перестанут облагаться этим налогом.

Резиденты России обязаны уплачивать налог со всех доходов, полученных от деятельности в стране и за рубежом. Резиденты других стран, имеющие постоянные представительства в России, обязаны уплачивать налог только с доходов, полученных от деятельности в России.

Данные изменения вступают в силу с 1 января 2020 года и направлены на совершенствование налогового законодательства и снижение налоговой нагрузки на физических лиц.

Какой процент у налога?

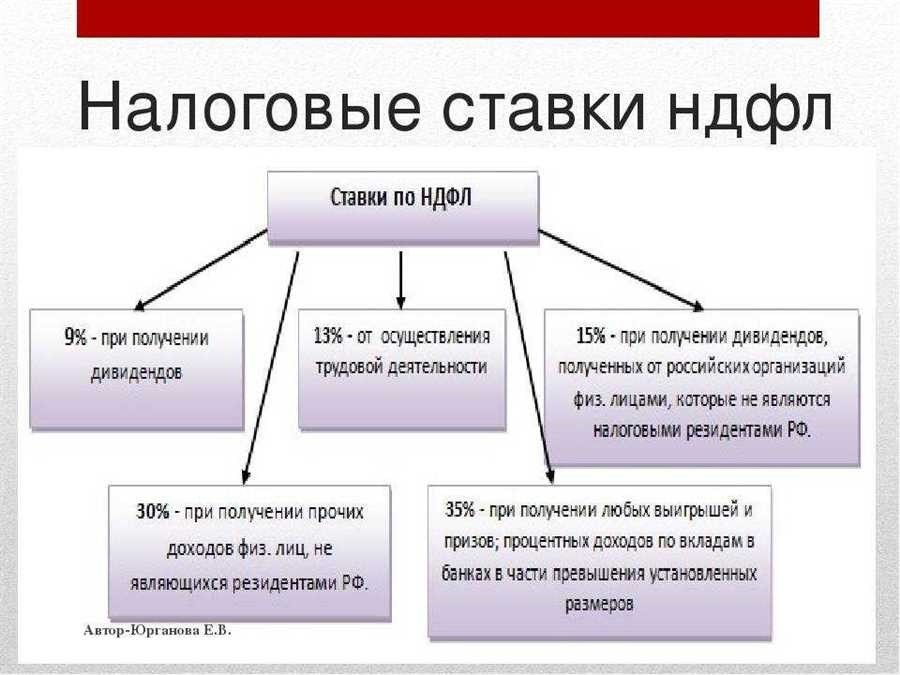

Согласно закону № 210-ФЗ, коэффициент подоходного налога (НДФЛ) составляет 13%.

Это означает, что с совокупного дохода физических лиц, подлежащего налогообложению, удерживается 13% в качестве налога. Например, если доход составляет 100 000 рублей, то сумма налога равна 13 000 рублей.

Ставка подоходного налога постоянна и не зависит от размера дохода. Это означает, что для всех физических лиц, получающих доход в России, действует одна и та же ставка налога.

Однако следует иметь в виду, что некоторые категории налогоплательщиков могут применять льготы или уменьшать налоговую базу. Например, для некоторых видов доходов, таких как проценты по вкладам или дивиденды, может применяться налоговая ставка в размере 9 %.

На что идут налоги?

Налоги, уплачиваемые налогоплательщиками, используются для финансирования различных государственных программ и государственных нужд. В частности, средства, собранные в результате уплаты подоходного налога (CIT), используются для

1. Финансирования социальных программ

Часть собранных денег идет на финансирование социальных программ, таких как пенсионные выплаты, пособия по безработице, здравоохранение и другие виды социальной поддержки. Эти программы помогают обеспечить достойную жизнь гражданам страны, особенно тем, кто находится в трудной жизненной ситуации.

2. Развития образования и науки

Налоговые средства также направляются на развитие образования и науки. Это финансирование школ, университетов, исследований и научных конференций, а также создание условий для обучения новым технологиям и знаниям. Инвестиции в образование и науку важны для будущего развития страны и ее экономики.

3. Обеспечения безопасности и правопорядка

Часть собранных средств также используется для обеспечения безопасности и соблюдения общественного порядка в стране. Сюда входят средства на содержание полиции, пожарной службы, армии, судов и других организаций, отвечающих за поддержание порядка и безопасности в обществе. Без этого финансирования правительству было бы сложно защищать своих граждан и поддерживать закон и порядок.

4. Инфраструктурного развития

Налоговые средства также могут быть использованы для развития инфраструктуры страны, включая строительство и ремонт дорог, мостов, аэропортов, железных дорог и других объектов. Развитие инфраструктуры является важным фактором экономического роста и улучшения условий жизни граждан.

Поэтому налоги, уплачиваемые налогоплательщиками, важны для функционирования государства и удовлетворения различных потребностей общества. Они позволяют финансировать социальные программы, развивать образование и науку, обеспечивать безопасность и общественный порядок, а также развивать инфраструктуру страны. Поэтому важно понимать, что уплата налогов — это гражданская обязанность всех граждан и организаций.

Когда Закон № 210-ФЗ вступает в силу?

Закон № 210-ФЗ от 1 января 2021 года об изменениях в подоходном налоге и налоге на доходы физических лиц (НДФЛ).

После вступления в силу этого закона начнут действовать новые правила и начисления. Это необходимо учитывать при уплате налога.

Важно быть в курсе всех изменений, чтобы не нарушить закон и избежать штрафов и других негативных последствий.

Как рассчитывается НДФЛ

Подоходный налог (НДФЛ) — это налог, который разрешено уплачивать физическим лицам с их доходов. Этот налог рассчитывается на основе дохода, полученного физическим лицом за определенный период времени.

Для расчета подоходного налога для физических лиц используется определенный тип. Это зависит от вида дохода и его размера. Общая сумма дохода умножается на налоговую ставку, установленную законом. Цена налоговой ставки может варьироваться в зависимости от вида дохода и общей суммы дохода, полученного физическим лицом.

Кроме того, при расчете подоходного налога физического лица учитываются различные скидки и льготы, предоставляемые физическому лицу. Если физическое лицо имеет право на скидку, ее сумма вычитается из его валового дохода, а налог взимается только с остатка.

Пример расчета НДФЛ:

Предположим, физическое лицо заработало за год 1 000 000 рублей. Согласно соответствующему подоходному налогу, сумма налога составляет 13 %. Стандартная скидка вычитается из валового дохода (1 000 000 рублей), что в 2021 году составляет 350 000 рублей. Результаты следующих расчетов:

1 000 000 рублей — 350 000 рублей (скидка) = 650 000 рублей (база для расчета налога)

650, 000 фрикций * 0,13 = 84, 500 фрикций (база для расчета налога)

Таким образом, в данном примере физическое лицо должно заплатить налог в размере 84 500 рублей.

Важно помнить, что данный пример является упрощенным и не учитывает все возможные скидки и льготы, которые могут быть применены при расчете подоходного налога с физических лиц.

Расчет подоходного налога с физических лиц — сложный проект, требующий глубокой информации о налоговом законодательстве и применяемых ставках, скидках и освобождениях. Поэтому важно проконсультироваться с экспертом или использовать специализированное программное обеспечение для автоматизации расчета налога.

На что идут налоги

Налоговые поступления позволяют государству выполнять свои функции и решать задачи роста экономики, социальных отраслей, безопасности и процветания граждан. Значительная часть налоговой системы направляется на социальные нужды, такие как здравоохранение, образование, социальная защита, пенсии и пособия.

Налог на прибыль организаций является одним из основных источников государственных доходов. Он взимается с организаций и предпринимателей в зависимости от получаемой ими прибыли. Часть этих средств используется для экономического роста, поддержки малого бизнеса, инфраструктурных проектов, инновационных программ и других мер по стимулированию экономического роста.

Подоходный налог взимается с граждан в зависимости от получаемого ими дохода. Он является одним из основных источников финансирования государственного бюджета. Средства, собранные в результате уплаты этого налога, используются для покрытия государственных расходов, таких как выплата пособий, пенсий, финансирование социальных программ и многих других социально значимых мероприятий.

Налоговая система и экономическое развитие

Налоги играют важную роль в экономическом росте страны. Правильная налоговая политика способствует развитию предпринимательства, привлечению инвестиций и повышению экономической стабильности государства.

Кроме того, налоговые поступления являются резервом государственного бюджета и позволяют финансировать различные проекты и программы. В результате это улучшает качество жизни граждан и гарантирует экономическую стабильность.

Борьба с незаконным оборотом

Налоговые поступления также способствуют борьбе с незаконным оборотом и развитию экономики. Неуплата налогов негативно сказывается на экономическом и финансовом положении государства. Поэтому важно соблюдать закон и платить налоги в полном объеме.

Таким образом, налоги играют решающую роль в развитии государства и процветании его граждан. Уплата налогов — это гражданский долг всех физических лиц и организаций.

На что идут налоги

Налоги, включая корпоративный подоходный налог (КПН), играют важную роль в экономической жизни государства. Собранные средства используются для удовлетворения различных государственных нужд и программ.

Основные направления, куда направляются налоговые средства:

1. Бюджетные расходы

Большая часть налоговых ресурсов используется для покрытия бюджетных расходов. Это финансирование образования, здравоохранения, социальной защиты, культуры и других сфер деятельности государства. Налоги помогают поддерживать функционирование государственных учреждений и обеспечивают доступ граждан к основным услугам и средствам существования.

2. Инфраструктура и общественные блага

Часть налогов идет на развитие и модернизацию государственной инфраструктуры. Это включает в себя строительство и содержание дорог, мостов, аэропортов, железных дорог и других транспортных систем. Кроме того, налоги могут использоваться для финансирования создания и содержания общественных благ, таких как парки, сады, спортивные сооружения и другие объекты, доступные для всех граждан.

3. Защита и безопасность

Некоторые налоги используются для финансирования служб общественной безопасности и обороны. Это способствует защите границ, поддержанию правопорядка и борьбе с преступностью и терроризмом.

4. Развитие экономики

Налоги также играют важную роль в экономическом росте. Собранные средства могут быть использованы для поддержки малых и средних предприятий, инновационных проектов, научных исследований, развития производства и других мер, стимулирующих экономический рост и создающих новые рабочие места.

В целом налоги играют важную роль в обеспечении функционирования государства и предоставлении гражданам основных услуг и ресурсов. Адекватное и ответственное налогообложение создает прочную основу для развития экономики и общества в целом.