Прямые налоги

Прямые налоги & amp; #8211- это налоги, взимаемые непосредственно государством с доходов и имущества физических и юридических лиц. Прямые налоги являются основной формой налогообложения и используются для финансирования различных общих потребностей государства.

Примеры прямых налогов:

- Физические лица: налог на доходы физических лиц (НДФЛ), налог на имущество физических лиц (НДИ), налог на прибыль индивидуальных предпринимателей.

- Юридические лица: налог на прибыль организаций, налог на имущество организаций.

Особенности прямых налогов:

- Налогоплательщик несет ответственность за уплату прямых налогов.

- Ставка и размер прямого налога определяются государством в соответствии с законом.

- Прямые налоги могут быть как прогрессивными (ставка зависит от уровня дохода), так и пропорциональными (ставка одинакова для всех).

- Прямые налоги не являются постоянными и могут меняться в зависимости от политических и экономических условий.

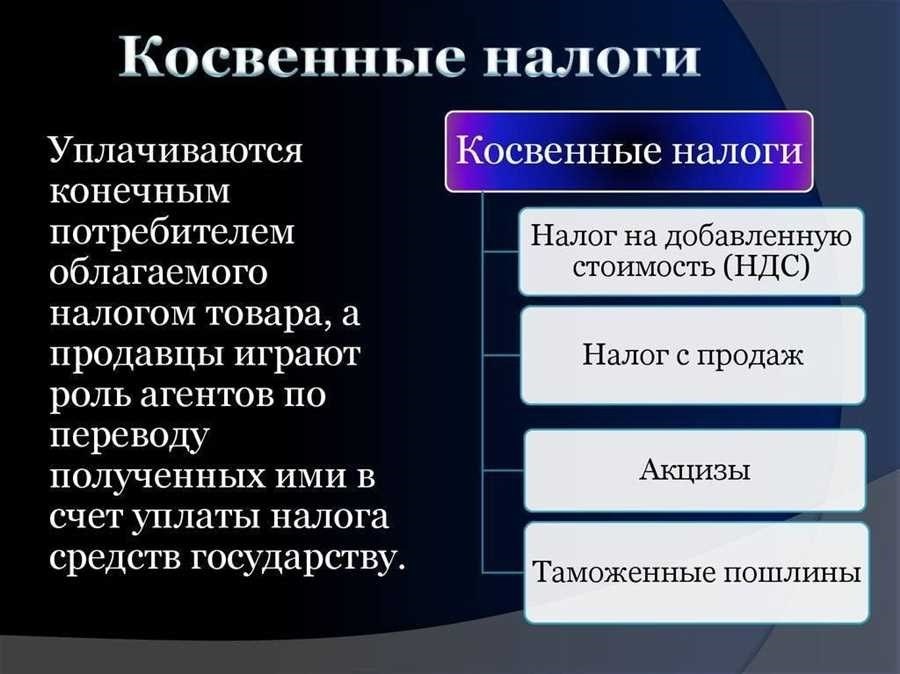

Косвенные налоги

Косвенные налоги взимаются с товаров и услуг, передаваемых от одного лица к другому. Они включаются в цену товара или услуги и уплачиваются потребителем в момент покупки. Таким образом, косвенные налоги являются неявными и уплачиваются в момент приобретения товаров или услуг.

Примеры косвенных налогов:

- НДС (налог на добавленную стоимость): включаются в цену товаров и услуг и уплачиваются в момент покупки.

- Акцизный сбор: взимается с некоторых видов товаров, таких как алкоголь, табак и автотранспорт, и включается в цену.

Особенности косвенных налогов:

- Косвенные налоги уплачиваются потребителями при покупке товаров и услуг, независимо от их дохода.

- Ставка и размер косвенных налогов также определяются правительством в соответствии с законом.

- Косвенные налоги могут варьироваться в зависимости от типа товаров и услуг.

- Косвенные налоги могут использоваться для регулирования рынка (например, для стимулирования или ограничения спроса на определенные товары).

Как учесть налоговые вычеты при расчете налогов

При расчете суммы налога важно учитывать налоговые льготы, которые могут уменьшить налоговую базу и, соответственно, сумму налога к уплате. Налоговые вычеты предоставляются правительствами для поощрения определенных видов деятельности, поддержки определенных категорий населения или компенсации определенных расходов.

Какие виды налоговых вычетов существуют?

Существуют различные виды налоговых вычетов, в зависимости от конкретной ситуации.

- Социальная скидка: предоставляется детям-иждивенцам, инвалидам, пенсионерам и другим категориям граждан. Размер скидки зависит от количества детей, степени инвалидности, возраста пенсионера и других факторов, установленных законом.

- Налоговые скидки на образование: предоставляются гражданам, обучающимся в официально признанных учебных заведениях. Размер скидки зависит от стоимости обучения и других условий, установленных законом.

- Благотворительные скидки: натуральные и юридические гранты, предполагающие пожертвования в пользу благотворительных организаций и благотворительных фондов. Размер вычета зависит от суммы пожертвования и других условий, предусмотренных законом.

В каждом конкретном случае необходимо учитывать условия и ограничения, установленные законом, чтобы правильно рассчитать размер вычета и включить его в расчет суммы налога. Для получения более подробной информации об имеющихся скидках и правилах их применения рекомендуется обратиться к эксперту или воспользоваться специализированной информацией и онлайн-компьютерами, предоставляемыми налоговыми органами.