Акт согласования — один из ключевых инструментов в бухгалтерии, используемый для сравнения и расчета данных. Он позволяет проверить правильность финансовых отчетов и выявить возможные ошибки или расхождения в файлах.

Составление акта сверки требует соблюдения определенных правил и структуры для предоставления четкой и обоснованной информации. В начале акта необходимо указать его название и дату составления. Ниже приводится список сторон, исполняющих соглашение, и их контактная информация.

Закон должен объяснять суть договора, то есть какие документы были использованы и как сопоставляются данные. При необходимости можно использовать таблицы, графики или другие СПИДы для визуализации информации.

В заключительной части закона о сверке следует сообщить о любых обнаруженных расхождениях или ошибках и предложить способы их устранения или исправления. В некоторых случаях для подтверждения факта сверки может потребоваться подпись или печать ответственной стороны.

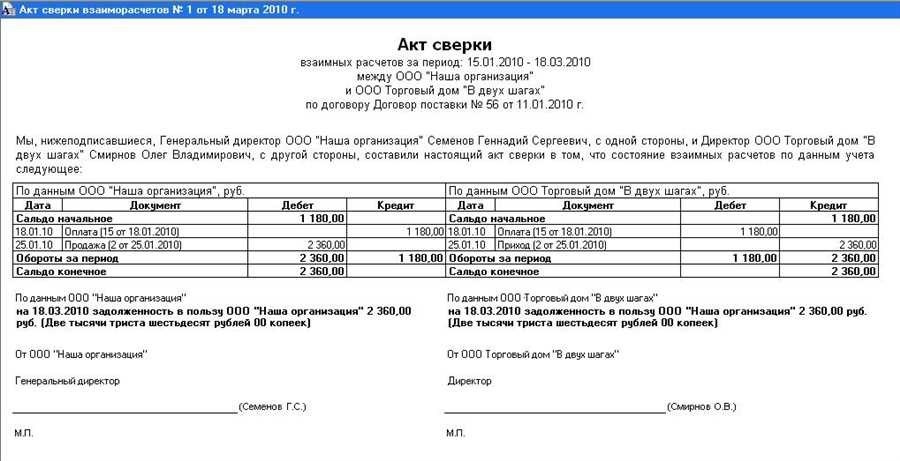

Ниже приведен пример расчетной ведомости. Это простая таблица с двумя колонками: «Ожидаемое значение» и «Фактическое значение». Каждая строка содержит название показателя и соответствующее значение. Такая таблица помогает наглядно продемонстрировать отклонения и облегчить процесс исправления.

Как правильно подписать акт сверки с налоговой

1. Необходимые данные

Прежде чем подписать закон о соглашении с налоговой инспекцией, убедитесь, что у вас есть вся необходимая информация. Закон должен содержать следующую информацию

- Название организации и НДС,

- Полное наименование и идентификатор НДС налогового органа или органа, в котором заключено соглашение; и

- дата заключения соглашения; и

- сумма налогового обязательства,

- подпись руководителя организации.

2. Проверьте правильность данных

Перед подписанием Акта взаиморасчетов с налоговым органом необходимо проверить всю информацию на достоверность. Если обнаружены ошибки или расхождения, следует внести необходимые корректировки и подтвердить соглашение с налоговым органом.

Также убедитесь, что все суммы и даты верны и соответствуют документации, предоставленной для налоговой проверки.

3. Оформите подпись

Правильная подпись налогового органа должна содержать следующую информацию

- Фамилия и имя руководителя организации,

- Дата подписания,

- подпись руководителя организации.

Подпись руководителя организации выполняется в виде рукописной или электронной подписи.

Важно помнить, что акт сверки должен быть подписан руководителем организации или лицом, уполномоченным руководителем на подписание документа.

Акт сверки с налоговыми органами должен быть доставлен в налоговую инспекцию в установленные сроки.

Соблюдение всех правил и требований при подписании акта взаиморасчетов с налоговыми органами позволит вам избежать возможных проблем и конфликтов с налоговыми органами, а также обеспечить добросовестность и соблюдение налоговых обязательств.

Как сделать запрос для налоговой

Чтобы заключить мировое соглашение с налоговыми органами, вам необходимо подать письменное заявление. Это заявление должно быть официально подано с соблюдением определенных правил выполнения. Ниже перечислены основные шаги, которые необходимо выполнить при подаче запроса в налоговый орган

1. Укажите полное название налогового органа, в который направляется запрос. Важно, чтобы название было точным и соответствовало действительности.

2. укажите дату подачи запроса. 1. Напишите день, месяц и год в правом верхнем углу документа. Важно, чтобы дата была правильной, чтобы не возникло путаницы с датой подачи заявления.

3. введите свои личные данные: имя, фамилию и контактную информацию. Налоговая организация должна иметь возможность связаться с вами в случае необходимости.

4. в начале заявления укажите цель вашего соглашения с налоговой организацией. Объясните, какую информацию вы хотите проверить и зачем она вам нужна. Будьте конкретны и понятны.

5. Опишите необходимую информацию и документацию, которую вы требуете от налоговой организации. Подробно опишите требуемую информацию и сроки, в течение которых необходимо предоставить конкретную документацию.

6. поставьте подпись и дату при заполнении запроса. Важно подписать заявление собственноручно, чтобы налоговая организация могла проверить его подлинность.

7. проверьте заявление на наличие ошибок и опечаток. Перед подачей заявления проверьте, все ли пункты указаны правильно и ничего ли не пропущено. Ошибки в заявлении могут привести к задержке ответа на запрос или неправильной интерпретации информации.

Соблюдение этих правил позволит вам правильно составить запрос в налоговую инспекцию и получить необходимую информацию для заключения соглашения.

Как проводят сверку с налоговой

1. Подготовка необходимых документов

Перед сверкой следует подготовить всю необходимую документацию, включая информацию о налогоплательщике, файлы и налоговые декларации.

2. Отправка запроса в налоговую

Для проведения корректировки необходимо направить в налоговый орган запрос с указанием цели корректировки, периода, за который требуется корректировка, и необходимых документов.

В запросе также должны быть указаны сведения, необходимые налоговому органу (например, копия решения по запросу или выписка из ЕГРЮЛ).

Запрос может быть направлен по почте, через электронный сервис налогового органа или лично в налоговом органе.

3. Проверка предоставленных данных

После получения информации из налоговой инспекции необходимо тщательно сверить ее с собственными данными и ранее представленными бухгалтерскими документами.

Если обнаружены расхождения или недостоверные данные, необходимо проанализировать возможные причины расхождений и принять меры по их устранению.

При необходимости можно обратиться в налоговые органы за дополнительной информацией или разъяснениями.

После проведения проверки и устранения всех несоответствий можно составлять договор.

Важно помнить, что заключение соглашения с налоговыми органами — это процесс, требующий большой внимательности и точности в оформлении документации. Если возникают какие-либо трудности или неясности, рекомендуется обратиться за консультацией к специалисту-юристу или налоговому эксперту.

11. Подробный алгоритм проведения сверки с налоговой

- Подготовьте и проверьте необходимые документы и данные, включая бухгалтерские книги, налоговые декларации, отчеты о налоговой базе и другие документы, связанные с налогообложением.

- Определите цель соглашения с налоговыми органами. Среди различных целей — проверка правильности налоговых расчетов, выявление возможных ошибок в учете и отчетности, оценка соответствия налоговых деклараций и фактических данных.

- Подготовьте заявление на согласование с налоговыми органами. Укажите в нем всю необходимую информацию и документацию. Важно четко, понятно и ясно сформулировать требования и ожидания.

- Направьте заявление на сверку в налоговые органы. Обратите внимание на условия и способы подачи заявления на сверку. Заявление на сверку можно отправить по электронной почте, при личном визите в налоговую инспекцию или с помощью специального портала.

- Дождитесь ответа налогового органа. Налоговые органы обычно рассматривают запросы на корректировку в течение определенного срока, который может быть указан на их официальном сайте или в полученном уведомлении.

- Получите ответ на свой запрос от налогового органа. Внимательно изучите полученные результаты и сравните их с данными и документами. Отметьте все найденные различия, ошибки и несоответствия.

- Необходимо подготовить акт согласования с налоговыми органами, в котором будут выявлены все расхождения и ошибки, а также представлены выводы и рекомендации по их устранению.

- Подпишите акт взаиморасчетов с налоговыми органами и направьте его в соответствующие органы. В некоторых случаях может потребоваться заверение акта.

- Контроль за выполнением рекомендаций и исправлением налоговых ошибок. Может потребоваться дополнительная переписка с налоговыми органами, предоставление дополнительной документации или объяснение расхождений.

- Заказчик будет хранить все документы и отчеты, относящиеся к соглашениям с налоговыми органами, в течение срока, предусмотренного законом. Эти документы могут потребоваться в ходе будущих расследований со стороны налоговых органов.

- Чтобы свести к минимуму возможность ошибок и расхождений, постоянно ведите налоговый учет и контроль в своей организации. Автоматизируйте учет и отчетность с помощью новейшего надежного программного обеспечения и инструментов.

Следуя этому подробному алгоритму, вы сможете успешно вести переговоры с налоговыми органами и обеспечить правильность учета и отчетности вашей организации.