Оптимальное функционирование бизнеса невозможно представить без тщательного контроля над его финансовой составляющей. Расчетная ведомость — важный бухгалтерский инструмент, позволяющий систематизировать информацию обо всех поступлениях и расходах. Подробно изучите образец платежной ведомости и дайте подробные инструкции по ее заполнению.

Платежная ведомость — это документ, который выполняет следующие функции

- Содержит информацию обо всех денежных потоках предприятия за определенный период времени.

- Обеспечивает контроль над поступлениями и расходами; и

- Структурирует данные, чтобы сделать их более понятными и удобными для анализа и принятия решений.

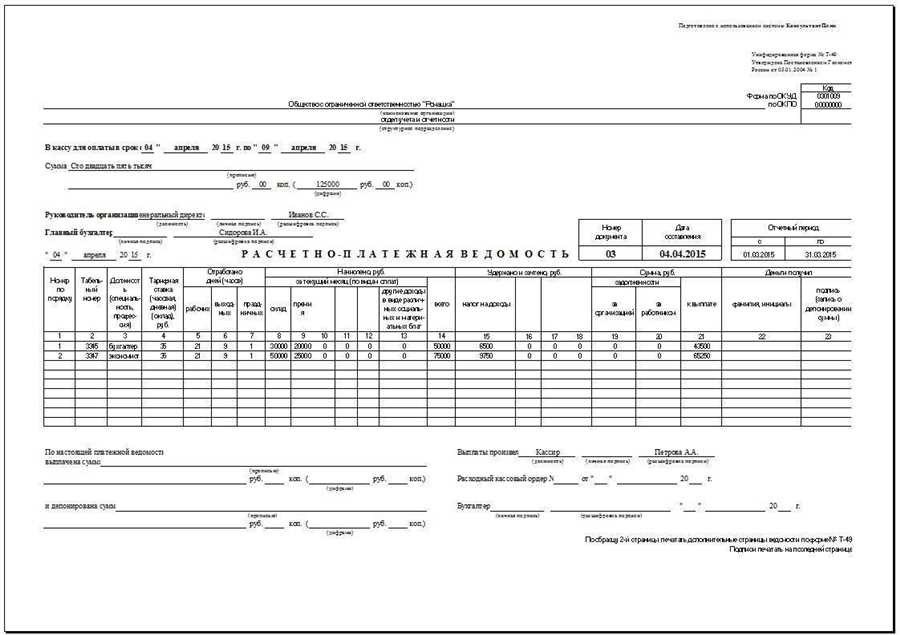

Стандарт расчета заработной платы представляет собой таблицу, состоящую из различных столбцов. Каждый столбец содержит определенные данные, которые необходимо внести в таблицу. Прежде чем заполнять стандарт заработной платы, рекомендуется внимательно изучить его структуру и понять назначение каждого столбца.

Однако очень часто бухгалтеры задают вопросы о том, как правильно заполнить платежную ведомость. Чтобы облегчить процесс заполнения платежной ведомости и избежать возможных ошибок, к ней прилагаются подробные инструкции, которые помогут вам разобраться во всех аспектах.

Для чего нужна расчетно-платежная ведомость?

Основная цель платежной ведомости — обеспечить прозрачность и точность расчета заработной платы каждого сотрудника. В нем отражаются все элементы платежной ведомости, включая зарплату, премии, льготы, назначения и другие выплаты. Расчеты заработной платы позволяют учесть все эти факторы и рассчитать общее вознаграждение каждого сотрудника.

Расчетная ведомость также важна при взаимодействии с налоговыми органами. Расчетно-платежная ведомость является основным документом для начисления и уплаты подоходного налога с физических лиц, а также для подготовки соответствующей отчетности.

Благодаря платежной ведомости можно также контролировать выплаты сотрудникам. Это помогает предотвратить возможные нарушения в сфере трудовых отношений и незаконные выплаты.

Этапы формирования расчетно-платежной ведомости

Чтобы правильно составить платежную ведомость, необходимо выполнить следующие шаги

- Выберите стандарт, в соответствии с которым будет вводиться платежная ведомость.

- Заполните элементы статуса.

- Проверка правильности заполнения.

- Подписание и утверждение заявления.

- Сохраняйте платежные ведомости.

В начале процесса необходимо выбрать соответствующий стандарт расчета заработной платы. Платежная ведомость может иметь разную форму и содержание в зависимости от органа или органов, к которым она относится.

После выбора стандарта необходимо заполнить все элементы статуса. Обычно они включают информацию о плательщике, бенефициаре, сумме платежа и любую другую информацию, которая может иметь отношение к конкретной операции.

После заполнения всех деталей необходимо проверить правильность статуса. Важно проверить все детали на наличие ошибок, опечаток или отсутствия необходимой информации. При выявлении ошибок их следует исправить.

После того как заявление заполнено и проверено, его необходимо подписать и утвердить. Подписи могут быть электронными или рукописными, в зависимости от требований органа или организации.

Сохранение платежных ведомостей — еще один важный шаг в этом процессе. В зависимости от правил и требований, ситуации могут сохраняться в течение определенного периода времени, обычно не менее пяти лет, либо в электронном, либо в печатном виде.

Следуя этим шагам, вы сможете убедиться, что платежная ведомость заполнена правильно и соответствует требованиям соответствующей организации или учреждения.

Где и как долго хранить ведомость

Например, в Российской Федерации, согласно Налоговому кодексу РФ, срок хранения заработной платы составляет четыре года со дня ее составления. В течение этого срока ситуация может контролироваться налоговыми органами.

Чтобы правильно сохранить ситуацию, целесообразно использовать специальные условия и меры, обеспечивающие сохранность документа. Важно обратить внимание на следующие моменты

- Форма хранения: рекомендуется хранить клиринговую ведомость в электронном виде, чтобы к ней можно было быстро получить доступ. Ситуацию можно хранить и на бумажном носителе, но в этом случае документ необходимо беречь от повреждений и поддерживать в хорошем состоянии.

- Безопасность: ситуация содержит конфиденциальную информацию и должна быть защищена от несанкционированного доступа. Рекомендуется использовать пароли или другие методы идентификации для ограничения доступа к документу.

- Резервное копирование: чтобы обеспечить целостность отчетности, необходимо регулярно создавать резервные копии данных. Это гарантирует возможность восстановления документов в случае их повреждения или потери.

- Хранение: ведомости должны храниться в надежном месте, защищенном от пожара, наводнения и других потенциальных угроз. Для этого можно использовать сейф, картотеку или другое специальное место для хранения документов.

Соблюдение правил хранения платежных ведомостей обеспечит сохранность документов и предотвратит возможные проблемы в случае необходимости их использования или проверки налоговыми органами.

Реквизиты, обязательные для заполнения

При заполнении формы T-49 (Расчетная ведомость) следует учитывать, что существуют особые требования, которые должны быть выполнены. Это необходимо для того, чтобы обеспечить правильность и точность информации о платежах.

Список обязательной информации, которую необходимо ввести при создании платежной ведомости, выглядит следующим образом

- Дата выплаты: указывается дата, в которую должна быть произведена выплата. Это должно быть двузначное число дня, месяца и года, разделенное точками или тире.

- Номер документа: номер документа, на основании которого производится платеж. Необходимо указать уникальное значение, чтобы платеж можно было четко идентифицировать. Номер документа может использоваться, например, как номер контракта или номер счета-фактуры.

- МФО банка: необходимо указать МФО (международный финансовый отчет) банка, в который осуществляется платеж; МФО является уникальным кодом банка и необходим для правильной маршрутизации платежа.

- Имя получателя: укажите полное имя организации или физического лица, в пользу которого осуществляется платеж.

- Счет получателя: номер счета получателя платежа. Номер счета состоит из букв и цифр и однозначно идентифицирует счет, на который будет зачислен платеж.

- Сумма платежа: сумма, которая будет переведена в валюте платежа.

- Назначение платежа: здесь необходимо указать назначение платежа или информацию о специальных условиях платежа. Назначение платежа должно быть объяснено как можно более точно и ясно, чтобы можно было правильно идентифицировать получателя.

Важно помнить, что вся информация должна быть введена точно и без ошибок, чтобы избежать проблем с платежом.

7. Что делать, если в документе есть ошибки

T-49 В процессе заполнения расчета в документе могут возникнуть ошибки и погрешности. Важно знать, как правильно исправить эти ошибки, чтобы избежать несоответствия требованиям стандарта и возможных проблем в будущем.

7.1. Проверьте ваши данные

Перед подписанием и отправкой документа рекомендуется тщательно проверить все введенные данные. Убедитесь, что все номера, имена, необходимые реквизиты и другая информация указаны правильно и без ошибок. Тщательная проверка поможет избежать проблем в будущем и дополнительных исправлений.

7.2. Специальные правила исправления

Если при заполнении форм были допущены ошибки, будут сделаны следующие исправления

- Подчеркните или выделите неверную информацию с помощью стрелки или графитового карандаша.

- Напишите правильную информацию поверх неправильной.

- Включите правильную информацию, написав слово «исправлено» в скобках или на правом или нижнем поле.

- Все изменения должны быть подписаны и датированы.

Таким образом, читатель этого документа будет знать, что ошибка была исправлена нами, а не вызвана внешними факторами.

7.3. Исправления в электронном виде

Если вы используете электронную версию платежной ведомости, исправления будут сделаны таким же образом. Однако вместо подчеркивания стрелками вы можете воспользоваться функциями выделения или форматирования текста.

Однако обратите внимание, что в электронном формате исправления должны быть визуально заметны. Чтобы сделать исправления заметными, используйте другой шрифт, цвет или подчеркивание.

Обратите внимание, что исправления в документе должны быть четкими, достоверными и разборчивыми.

Если у вас возникли сомнения или трудности с исправлением ошибок, рекомендуется проконсультироваться с профессионалом, например с бухгалтером или специалистом по налогообложению, чтобы убедиться, что исправления внесены правильно и что документ соответствует требованиям законодательства.

11. Как заполнить раздел «Итого» в расчетно-платежной ведомости

Раздел «Итоги» платежной ведомости является важной частью документа и показывает общую сумму выплат, а также информацию о перечисленных налогах и бюджетных взносах.

В этом разделе должны быть правильно заполнены следующие поля

11.1 Сумма платежей

В этом поле указывается общая сумма платежей, перечисленных в бюджет. Эта сумма рассчитывается путем суммирования всех платежей, описанных в предыдущем разделе выписки.

11.2 Перевод налогов и взносов в бюджет

В этом поле указывается общая сумма налогов и взносов, перечисленных в бюджет. Эта сумма рассчитывается путем сложения всех налогов и взносов, указанных в предыдущем разделе отчета. Важно отметить, что перечисление налогов и взносов должно осуществляться в точных суммах, указанных в этом разделе.

Обратите внимание, что все суммы в разделе «Итого» должны быть введены без ошибок и точно соответствовать фактическим суммам платежей и перечислений в бюджет. Неправильное заполнение этого раздела может привести к ошибкам в расчетах и проблемам с финансовыми операциями.

Возможные ошибки при вводе раздела «Итого» могут включать неправильный расчет сумм платежей и переводов, неправильное округление сумм и неправильное отображение деталей платежей и переводов.

Чтобы свести к минимуму вероятность ошибок, рекомендуется тщательно проверять все расчеты и суммы перед вводом раздела «Итого». Если у вас возникли трудности с заполнением этого раздела, вы можете обратиться за помощью к специалисту или воспользоваться специальной программой или онлайн-сервисом для автоматического расчета сумм и внесения их в выписку.

11. Какие расчеты можно проводить с помощью формы Т-49?

Расчет заработной платы

Форму T-49 можно использовать для расчета заработной платы сотрудников компании, включая накладные расходы и вычеты. В ведомости есть соответствующие разделы, в которых нужно указать сумму зарплаты, надбавок и дополнительного вознаграждения, а также вычеты по налогам и взносам на социальное страхование.

Расчет налогов

Форма T-49 также может использоваться для расчета налогов, которые компания или организация должна уплатить. В налоговой декларации есть отдельный раздел, в котором необходимо указать сумму дохода, налоговые льготы и другие факторы, влияющие на расчет налоговой базы.

Налоговые расчеты могут включать в себя налог на прибыль, налог на добавленную стоимость (НДС), налог на недвижимость и другие налоговые платежи, определенные налоговым законодательством.

Расчет поставщикам и контрагентам

Форма Т-49 может использоваться при заключении договоров с поставщиками и контрагентами. С ее помощью можно определить сумму обязательств, подлежащих оплате, а также рассчитать скидки или бонусы, которые должны быть предоставлены.

В форме для каждого поставщика или контрагента отводится отдельная строка, в которой можно указать детали договоренности и сумму.

Возможности расчета с помощью формы Т-49 не ограничиваются приведенными выше примерами. В зависимости от потребностей предприятия или организации форма может использоваться для различных финансовых расчетов и отчетов.