Вопрос обложения налогом пособия по временной нетрудоспособности (ПВН) возникает у многих работников, которым приходится обращаться за финансовой помощью в связи с временной нетрудоспособностью. Чтобы разобраться в этом вопросе, важно понимать юридические аспекты и налоговые последствия, связанные с получением и налогообложением TDA.

Прежде всего, следует отметить, что TTD накапливается и выплачивается работнику, когда он временно нетрудоспособен по причине болезни или травмы. Это пособие выплачивается организацией, в которой сотрудник работал на момент болезни или травмы. Оно выплачивается в размере 100 % заработка, но только в определенных пределах, установленных законом.

Во-вторых, что касается налогообложения пособий по временной нетрудоспособности, стоит отметить, что в соответствии с действующим законодательством пособия по временной нетрудоспособности не облагаются подоходным налогом. Это означает, что работники не должны платить налог с получаемых ими сумм. Данные выплаты освобождаются от налогообложения в соответствии с пунктом 6 статьи 217 Налогового кодекса Российской Федерации.

Однако при исчислении подоходного налога для физических лиц могут быть некоторые исключения и особенности. Если работник получает и выходное пособие, и зарплату, то такое вознаграждение может облагаться налогом по общим правилам. Поэтому в данном случае сумма временного пособия по нетрудоспособности должна быть учтена при расчете подоходного налога с физического лица и включена в налоговую декларацию.

Таким образом, в большинстве случаев временные пособия по нетрудоспособности не облагаются подоходным налогом. Однако для уточнения всех деталей и особенностей налогообложения в каждом конкретном случае рекомендуется пообщаться со специалистом. Это поможет вам избежать возможных недоразумений с налоговыми органами и подтвердит правильность ваших действий.

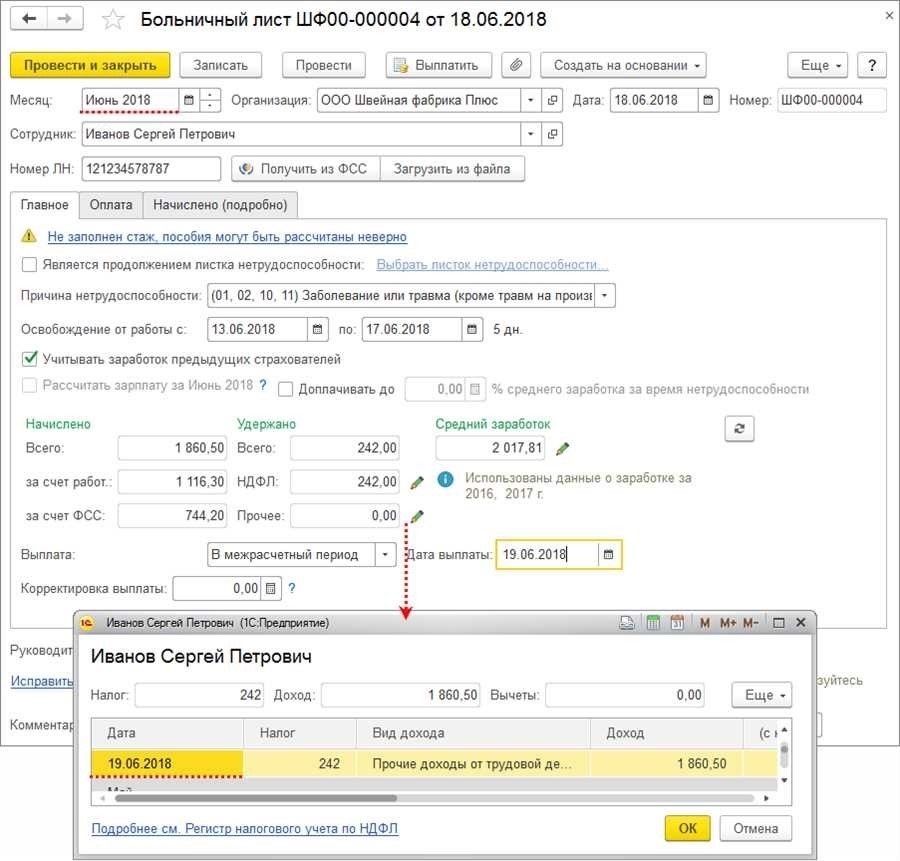

Пример расчета НДФЛ с больничного листа

Подоходный налог с физических лиц (НДФЛ) взимается с различных видов доходов граждан, в том числе с пособий по временной нетрудоспособности. Расчет подоходного налога для физических лиц в связи с больничным листом производится следующим образом

1. первоначально необходимо выяснить размер пособия по временной нетрудоспособности, которое получает работник в случае болезни или травмы. Обычно это 100 % от среднего заработка.

2. Затем сумма прибыли увеличивается на сумму компенсации за первые три дня работы. Обычно эта сумма составляет 60 % от среднего заработка. Таким образом, общая сумма пособия равна сумме заработка для работы за все дни нетрудоспособности и компенсации за первые три дня.

3. рассчитать сумму подоходного налога для физических лиц. Она равна 13% от общей суммы пособий. Пособия по временной нетрудоспособности являются государственными выплатами социального страхования, но подлежат налогообложению.

4. после расчета суммы подоходного налога физического лица она вычитается из общей суммы пособий, и работник получает сумму пособий после вычета налога

5. Расчет подоходного налога физического лица в связи с больничным листом можно представить на следующем примере

Сумма пособия: 100 000 руб.

Компенсация за первые три дня: 20, 000 руб.

Общая сумма: 100, 000 рублей + 20, 000 рублей = 120, 000 рублей

Подоходный налог с физических лиц: 13% от 120, 000 рублей = 15, 600 рублей

Общая сумма пособия после уплаты подоходного налога: 120, 000 ф. ст. — 15, 600 ф. ст. = 104, 400 ф. ст.

Таким образом, после вычета подоходного налога для физических лиц с больничного листа работник получает пособие в размере 104, 400 ф. ст.

Облагается ли больничный НДФЛ

Вопрос о подоходном налогообложении физических лиц, находящихся на больничном, вызывает много разногласий и споров среди налогоплательщиков. Дополнительная информация.

Согласно действующему законодательству, пособия по временной нетрудоспособности, выплачиваемые работникам, не облагаются подоходным налогом. Это связано с тем, что данное пособие является социальной выплатой, предоставляемой в случае временной нетрудоспособности.

Однако из этого правила есть исключения. Если размер пособия превышает установленный лимит, то сумма сверх лимита может облагаться подоходным налогом.

Чтобы определить установленный законом порог, необходимо обратиться к документам, регулирующим размер пособия по временной нетрудоспособности в вашем регионе. Обычно их можно найти на официальных сайтах органов социальной защиты или юстиции.

Таким образом, в зависимости от установленных правил, часть пособия по временной нетрудоспособности может облагаться подоходным налогом. Вам следует ознакомиться с правилами, действующими в вашем регионе, и обратиться за консультацией к специалисту, если у вас есть какие-либо сомнения на этот счет.

| Год | Пределы подоходного налога |

|---|---|

| 2020 | … |

| 2021 | … |

| 2022 | … |

В этой таблице приведены примеры границ, установленных для разных лет. Однако для получения актуальной информации вам следует обратиться к официальному источнику или профессиональному налогоплательщику.

Применяются ли налоговые вычеты к НДФЛ с больничного листа?

Возможность применения налоговых вычетов по НДФЛ при оплате больничного листа зависит от конкретных обстоятельств каждого случая. Как правило, налоговые вычеты могут быть применены к оплате больничного листа по следующим причинам

- Медицинские расходы. Если работник самостоятельно оплачивает медицинские услуги или лекарства, эти расходы могут быть включены в налоговый вычет. Для этого необходимо предоставить квитанции об оплате или другие документы, подтверждающие расходы.

- Расходы на обучение. Если работник оплачивает обучение на курсах, в учебном заведении или на обучающем семинаре, эти расходы также могут быть включены в налоговый вычет.

- Расходы на приобретение медицинских товаров или услуг. Если работник приобретает медицинские товары или услуги (например, медицинское оборудование, протезы, оплата некоторых реабилитационных услуг), эти расходы могут быть включены в налоговый вычет. В этом случае также необходимо предоставить документы, подтверждающие расходы.

Чтобы получить право на налоговый вычет, необходимо подать заявление в налоговый орган и представить соответствующие документы. После рассмотрения заявления налоговый орган принимает решение о предоставлении или отказе в предоставлении вычета. При положительном решении налоговый вычет учитывается при расчете НДФЛ по больничному листу.

НДФЛ с больничного листа: особенности расчета и применение налоговых вычетов

НДФЛ с больничных удерживается в части, превышающей размер налогового вычета по данной категории доходов. В то же время налоговые вычеты предоставляются на основании других доходов и проверок налоговых вычетов.

Пример расчета НДФЛ с больничного листа

Чтобы лучше понять процесс расчета НДФЛ с больничного листа, рассмотрим следующий пример.

Сумма пособия по временной нетрудоспособности составляет 10 000 рублей. Работник получил налоговый вычет в размере 3 000 рублей. Таким образом, облагаемая сумма составляет 7 000 рублей.

Ставка НДФЛ определяется в соответствии с законодательством, применимым к данному доходу. Предположим, что ставка составляет 13%. В этом случае сумма НДФЛ составит 910 рублей.

Таким образом, работник получит пособие в размере 10 000 — 910 = 9 090 рублей.

Применение налоговых вычетов к НДФЛ с больничного листа

При расчете НДФЛ в связи с больничным применяется налоговый вычет. Работник имеет право на получение пособия на основании справки о доходах и налоговых вычетов. Например, если у работника есть другие доходы, дающие право на налоговые вычеты, эти вычеты могут быть учтены при расчете НДФЛ в связи с больничным листом.

Налоговые вычеты включают медицинские расходы, плату за обучение, пенсионное страхование и другие расходы, определенные налоговым законодательством.

| Вид расходов | Максимальная сумма скидки |

|---|---|

| Переработка | 50, 000 РУБ. |

| Образование | 120, 000 РУБ. |

| Пенсионное страхование | 12, 000 РУБ. |

Если работник имеет право на такой налоговый вычет, и общая сумма налогового вычета превышает сумму НДФЛ по больничному листу, работник имеет право на возврат излишне уплаченного налога после предоставления соответствующих документов и подачи налоговой декларации. Инспекция.

11. Какие платежи учитываются в годовом расчете НДФЛ с больничного листа

При ежегодном расчете суммы налога на доходы физических лиц (НДФЛ) за время больничного учитываются следующие выплаты

1. Пособие по временной нетрудоспособности

Сумма выплат по временной нетрудоспособности, произведенных работником в период временной нетрудоспособности, учитывается при ежегодном расчете суммы НДФЛ.

2. Дополнительные выплаты и компенсации

Любые дополнительные выплаты или компенсации, полученные работником в период временной нетрудоспособности, также учитываются при расчете НДФЛ.

3. Проценты на суммы задержанных выплат

Если работодатель задерживает выплату пособий или других компенсаций и на сумму задолженности начисляются проценты, эти проценты также учитываются при ежегодном расчете НДФЛ.

4. НДФЛ, удерживаемый с пособия

Если работодатель удерживает подоходный налог с пособий по временной нетрудоспособности, выплачиваемых в соответствии с законодательством, то этот удержанный налог учитывается при расчете НДФЛ за год.

Для правильного расчета годового НДФЛ необходимо учесть все вышеперечисленные выплаты и проценты, связанные с больничным листом, чтобы избежать возможных ошибок и претензий со стороны налоговых органов.