Декларация 3-НДФЛ — это документ, который необходимо заполнять и подавать в налоговую инспекцию ежегодно. Одним из самых важных и выгодных пунктов в этой декларации является вычет на недвижимость. Это то, что позволит вам сэкономить значительную сумму денег на уплате налогов.

В этой статье вы найдете подробную инструкцию о том, как правильно заполнить декларацию 3-НДФЛ и получить максимальную скидку на недвижимость. Мы расскажем обо всех необходимых шагах и поделимся полезными советами и рекомендациями.

Во-первых, перед заполнением справки вам нужно будет собрать все необходимые документы. К ним относятся паспорта, квитанции об уплате НДС, НДС, справки о годовом доходе, договоры и счета на оплату жилья, кредиты, договоры на улучшение жилищных условий и любые другие документы, подтверждающие ваше право на имущественный вычет.

Во-вторых, перед заполнением декларации рекомендуется ознакомиться с инструкциями налоговой службы или обратиться за профессиональной помощью в этой области. Кроме того, скидки могут варьироваться в зависимости от вашего жизненного положения и наличия определенных обстоятельств.

Как быстро дают ответ по запросу на получение вычета

После заполнения и подачи декларации 3-НДФЛ налоговая служба проверит и рассмотрит ваше заявление, а также вашу просьбу о предоставлении скидки на восстановление. Сроки ожидания ответа на заявление могут быть разными.

Как правило, налоговая организация обязана дать ответ в течение 30 дней с момента получения заявления. Однако этот срок может быть продлен, особенно если налоговая организация перегружена или требуется дополнительный контроль документов.

В случае отказа в принятии отрицательного решения или предоставлении вычета необходимо уведомить об этом в письменной форме с указанием причин отказа. В этом случае вы можете подать жалобу на решение налоговой или подать.

Советы:

1. чтобы ускорить процесс получения, убедитесь, что вы предоставили все необходимые документы и правильно заполнили заявление. Ошибки и отсутствие документов могут затянуть рассмотрение вашего заявления.

2. подайте устную или письменную жалобу в налоговую организацию, если был нарушен срок подачи заявления. Убедитесь, что у вас есть все документы и подтверждающие документы, необходимые для подачи жалобы.

3. Если вам нужны деньги немедленно, вы можете запросить депозит. Это поможет вам принять участие в предварительной скидке, пока вы ждете окончательного решения налоговой.

Какие документы должны быть приложены к декларации 3-НДФЛ?

При заполнении декларации 3-НДФЛ для получения имущественного вычета необходимо приложить следующие документы

1. копия паспорта — необходимо предоставить копию страницы паспорта с данными владельца недвижимости.

2. копия договора купли-продажи — если недвижимость была приобретена в период действия отчета, необходимо предоставить копию договора купли-продажи.

3. документы, подтверждающие стоимость имущества — в качестве документов, подтверждающих стоимость имущества, могут быть использованы платежные квитанции, счета-фактуры и другая документация, содержащая информацию о стоимости приобретенного имущества.

4. свидетельство о регистрации права собственности — необходимо предоставить свидетельство о регистрации права собственности.

5. документы, подтверждающие факт проживания в квартире/доме — для получения скидки на жилую недвижимость необходимо предоставить документы, подтверждающие фактическое проживание в квартире или доме (например, справку с места жительства, выписку из Росреестра).

6. документы, подтверждающие право на социальную программу или льготу — если вы имеете право на социальную программу или льготу, которая может повлиять на размер имущественной скидки, вам необходимо предоставить соответствующие документы.

Все вышеперечисленные документы должны быть предоставлены в копии, заверенной нотариусом или налоговым органом. Оригиналы документов не вычитаются, но может потребоваться проверка налоговых органов.

Перед подачей декларации рекомендуется ознакомиться с действующими налоговыми правилами и инструкциями налоговых органов, так как необходимо напомнить, что законодательство может меняться.

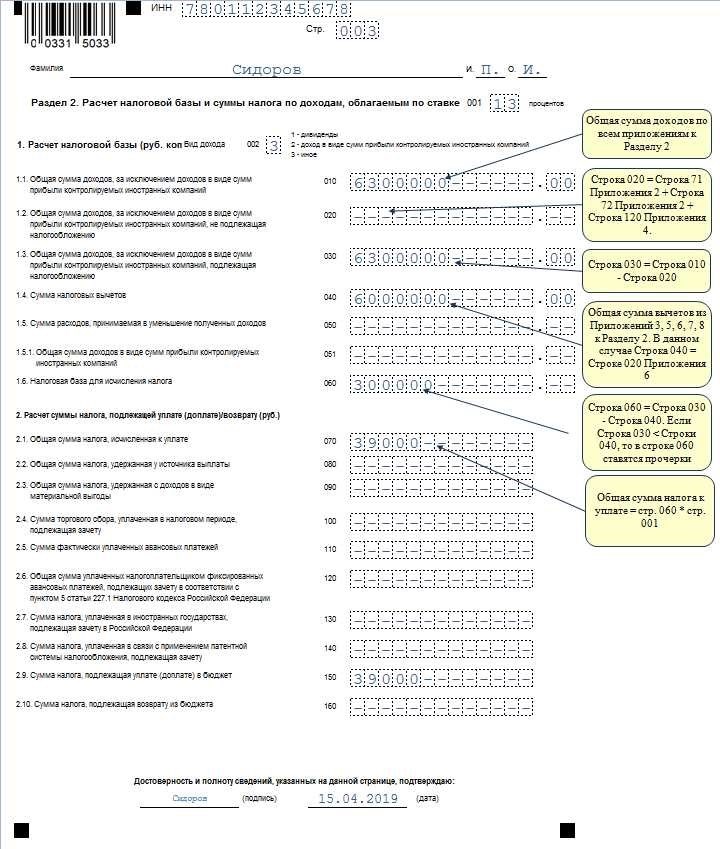

Какие листы в налоговой декларации должны быть заполнены?

Для заполнения декларации об уменьшении налога на недвижимость требуется следующий лист.

Лист 2

На листе 2 необходимо уточнить персональные данные налогоплательщика, включая имя, фамилию, отчество, НДС и номер контактного телефона. Также необходимо определить сумму налоговых вычетов, запрашиваемых налогоплательщиком.

Лист 3

На листе 3 необходимо отразить информацию о персональных данных налогоплательщика в основной форме скидок.

Необходимо перерегистрировать права собственности и уточнить информацию о приобретенном имуществе и организации, выполняющей ремонтно-строительные работы. Также следует указать сумму потраченных средств.

Если налогоплательщик приобрел акции или доли в организации, необходимо заполнить лист 3. Указывается наименование агента, дата приобретения акций или долей и сумма потраченных средств.

Лист 4

На листе 4 указывается информация об основных бухгалтерских документах налогоплательщика, таких как трудовые книжки, рыночные контракты, счета-фактуры, акты выполненных работ и оказанных услуг. Необходимо указать номер, дату, наименование и организацию, на которую оформлен документ.

Вы также должны указать информацию о покупке недвижимости, собственном капитале, вводе, кредите или привлекательности кредита. Необходимо указать сумму кредита, проценты по кредиту, срок действия кредита и кредитную организацию, которой предоставлен кредит.

Кроме того, на Листе 4 должна быть отражена информация о налоговых декларациях за предыдущий налоговый период и все ошибки, допущенные при их заполнении. В нем также должна быть указана информация о предоставленных скидках по подоходному налогу.

Следуя этим инструкциям и заполнив необходимые листы, вы сможете подать налоговую декларацию на получение налоговых вычетов по налогу на недвижимость и получить соответствующие вычеты в установленные сроки.

Куда обращаться с декларацией?

После заполнения декларации 3-НДФЛ по налоговым вычетам на недвижимость необходимо обратиться в уполномоченный налоговый орган. Если у вас есть электронная электронная подпись, вы можете подать декларацию в электронном виде через портал Госуслуги или другие электронные сервисы налоговой службы.

Если электронной подписи нет или вы предпочитаете личный визит, декларацию можно подать непосредственно в налоговую инспекцию в зависимости от места жительства. Для этого необходимо вызвать специалиста на дом или записаться на прием в налоговую службу по месту регистрации. Для этого необходимо заполнить заявление и предоставить прототип всех необходимых документов.

Следует отметить, что некоторые регионы позволяют подавать заявления через многофункциональный центр (МФЦ). В этом случае вам необходимо обратиться в ближайший МФЦ и подать соответствующее заявление.

При подаче декларации не забудьте взять с собой необходимые документы и их копии. Также обратите внимание, что в разных регионах и налоговых органах могут быть разные требования и порядок подачи налоговой декларации. Поэтому рекомендуется обратиться за уточняющей информацией на сайт уполномоченного налогового органа или предварительно проконсультироваться со специалистом.

Нюансы заполнения декларации

Прежде всего, перед заполнением декларации необходимо ознакомиться с требованиями, изложенными в инструкции. Важно следовать всем инструкциям и представлять необходимые документы.

Также важно отметить, что заполнение декларации требует точности и внимательности. Важно проверить все введенные данные перед подачей декларации.

Если у вас возникли вопросы или вам нужна помощь, обратитесь в налоговую инспекцию или к специалисту, который поможет вам заполнить налоговую декларацию.

Одна из самых распространенных ошибок при заполнении налоговой декларации — указание неверной суммы в разделе доходов. Важно тщательно проверять всю финансовую информацию, чтобы убедиться в ее правильности.

Еще один важный нюанс — соответствуют ли реальности причины, указанные в декларации. Необходимо следить за тем, чтобы не предоставить ложную информацию.

Важно отметить, что неправильные декларации могут привести к проблемам с налоговыми органами и возможным штрафам.

Поэтому при заполнении декларации 3-НДФЛ для получения вычета по недвижимости следует внимательно и непредвзято оценивать предоставленную информацию. Если вы учтете все нюансы и будете следовать инструкциям, то сможете заполнить декларацию и получить скидку.

11. Какие сроки заполнения декларации 3-НДФЛ на имущественный вычет?

Заполнить декларацию 3-НДФЛ для получения имущественного вычета необходимо в установленные законом сроки. Как правило, декларация должна быть подана до 30 апреля года, следующего за отчетным.

Важно помнить, что если вы пропустите срок подачи декларации, то имущество или расходы, которые вы надеялись вычесть, не будут учтены при налогообложении.

При заполнении декларации 3-НДФЛ на имущественные вычеты рекомендуется не откладывать все на последний момент и подать документы заранее, чтобы избежать ошибок при заполнении формы в спешке.

Не забудьте о возможности предоставить налоговую декларацию в электронном виде. Для этого необходимо воспользоваться официальным порталом налоговой службы или специальным онлайн-сервисом, предоставляющим такую возможность.