Образование — одна из самых важных инвестиций в свое будущее. Однако образование, особенно высшее, может быть особенно труднодоступным для многих людей. Многие студенты и их семьи сталкиваются с финансовыми трудностями во время учебы. Однако надежда есть. Некоторые страны предлагают компенсацию за обучение, чтобы компенсировать расходы на образование.

Компенсация платы за обучение дает студентам возможность возместить определенную часть расходов на образование. Такая компенсация может быть предоставлена правительством или другими образовательными учреждениями, фондами или благотворительными организациями. Размер компенсации зависит от ряда факторов, включая уровень образования, доход семьи и другие социально-экономические факторы.

Получить компенсацию на самом деле очень просто. Студентам необходимо подать заявление и предоставить необходимые документы, подтверждающие их расходы на образование. Как правило, требуются копии квитанций об оплате обучения, аренды жилья, материалов для курсов и других сопутствующих расходов. Кроме того, могут потребоваться документы, подтверждающие доход семьи. Если заявление подано и удовлетворено, студент может получить право на возмещение в виде денежных средств или других соответствующих льгот.

Особенности документов об оплате

Чтобы получить возврат подоходного налога за обучение, важно правильно заполнить платежную документацию. При ее подготовке важно учесть ряд деталей

- Документация должна содержать полную и точную информацию об оплате образовательных услуг. В ней должны быть указаны сумма платежа, имя ребенка или ученика и дата оплаты.

- Платежный документ должен быть подписан уполномоченным представителем или финансовым работником образовательного учреждения. Подпись должна быть разборчивой и заверенной печатью.

- Если оплата производится в рассрочку или несколькими частями, необходимо предоставить документы, подтверждающие все платежи.

- Если оплата производилась по договору на оказание образовательных услуг, к платежным документам должна быть приложена копия этого договора.

- Платежные документы представляются в налоговый орган в подлинниках или заверенных копиях. Копия может быть заверена уполномоченным лицом налогового органа.

Обратите внимание, что ошибки в документах могут привести к отказу в возврате подоходного налога за обучение. Поэтому перед отправкой документов необходимо тщательно проверить их на соответствие всем требованиям.

Кто может получить возмещение НДФЛ за обучение

Вопрос возврата НДФЛ за обучение может быть важен для многих российских граждан, особенно для тех, кто получает дополнительное образование или обучается по программам повышения квалификации. Однако для того, чтобы получить право на возврат, необходимо учитывать некоторые условия и ограничения.

Во-первых, чтобы получить право на возврат подоходного налога за обучение, человек должен быть резидентом Российской Федерации. Это означает, что человек должен быть гражданином России или иметь статус постоянного или временного жителя России.

Во-вторых, обучение должно быть направлено на приобретение новых навыков или повышение квалификации. Сюда входит профессиональное обучение, обучающие семинары и мастер-классы. Важно, чтобы обучение было официально признано и соответствовало требованиям законодательства.

Также следует обратить внимание на ограничение по сумме возврата НДФЛ за обучение. Согласно законодательству, размер компенсации не может превышать 120 000 рублей в год. Данное ограничение введено с целью предотвращения возможных злоупотреблений.

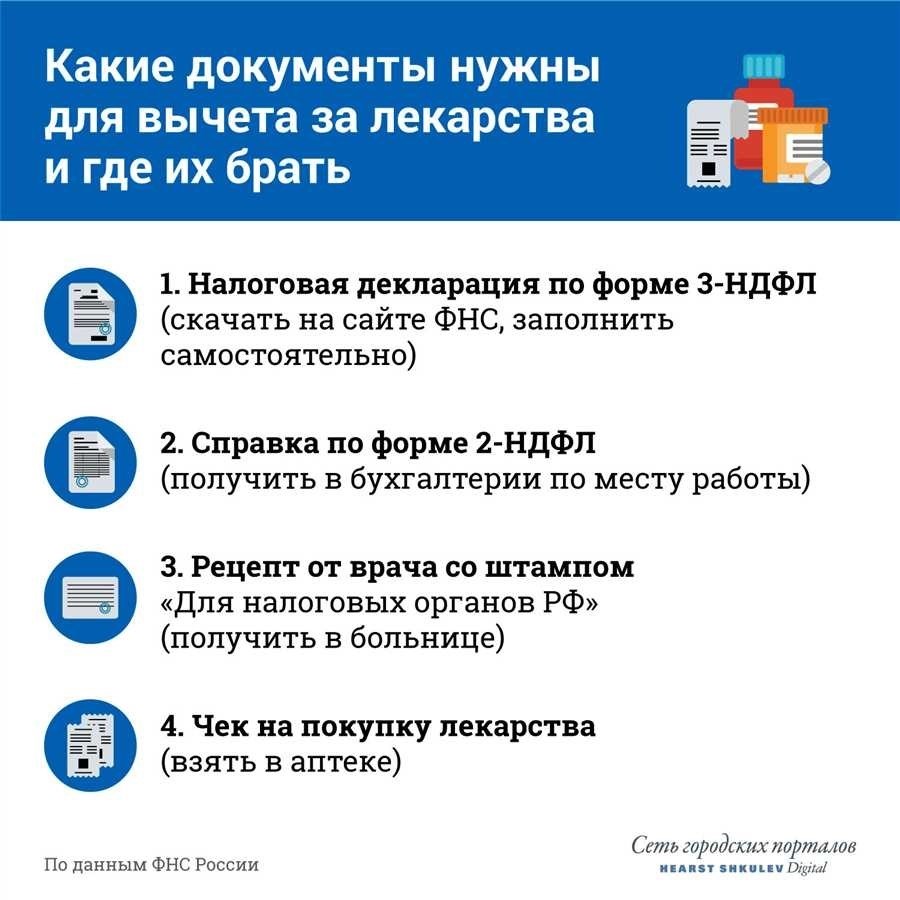

Чтобы получить возврат НДФЛ за обучение, необходимо подать заявление в налоговую инспекцию с приложением соответствующих документов. В список документов обычно входят копия договора на обучение, документы, подтверждающие оплату обучения, и справка о доходах за соответствующий период.

Как правило, возврат НДФЛ за обучение полезен для тех, кто хочет повысить квалификацию и инвестировать в свое образование. Чтобы получить возврат подоходного налога за обучение, необходимо выполнить все условия, предусмотренные законом.

Как вернуть 13 процентов за обучение

Во-первых, важно отметить, что в соответствии с российским законодательством плата за обучение является доходом в виде налогового вычета. Это означает, что вы имеете право на возврат 13 % от общей стоимости обучения.

Чтобы получить право на возврат подоходного налога за обучение, необходимо выполнить следующие условия

| 1. | Плата за обучение должна быть официальной. Это означает, что должен быть заключен договор или другой официальный документ, подтверждающий факт обучения. |

| 2. | Обучение должно продолжаться не менее трех месяцев. Если обучение длится менее трех месяцев, оно не подлежит возврату подоходного налога. |

| 3. | Сумма обучения должна быть учтена в налоговой декларации. Это означает, что при заполнении налоговой декларации расходы на обучение должны быть указаны в поле «Прочие расходы». Необходимо предоставить чеки и другие документы, подтверждающие оплату. |

| 4. | Вы должны получать доход, который облагается налогом по ставке 13%. Если ваш доход облагается по другой ставке, вы не имеете права на возмещение подоходного налога за курс. |

Вы можете потребовать возврата подоходного налога за обучение, если у вас есть все документы и вы выполняете все условия. Для этого вам необходимо заполнить налоговую декларацию, а затем подать заявление в налоговое управление. Возврат подоходного налога обычно производится в течение нескольких месяцев после подачи заявления.

Это означает, что вы можете получить обратно 13 % от стоимости вашего образования, если выполните все необходимые условия. У вас должны быть официальные документы об обучении, вы должны пройти не менее трех месяцев обучения, учесть сумму обучения в налоговой декларации и получить доход, облагаемый по ставке 13 процентов. Заполнение налоговой декларации и подача заявления в налоговую инспекцию дают право на возврат подоходного налога на образование.

11. Как вернуть подоходный налог за обучение через онлайн-сервисы

Современные технологии делают процесс возврата подоходного налога на образование быстрым и удобным. Онлайн-сервис позволяет подавать заявления на возврат подоходного налога на образование и получать возмещение в режиме реального времени, без необходимости посещать налоговую инспекцию.

Чтобы начать процедуру возврата подоходного налога за обучение через онлайн-сервис, необходимо зарегистрироваться на специальном сайте, предоставляющем эту услугу. Обычно достаточно указать личные данные: имя, фамилию, номер НДС, номер телефона и адрес электронной почты.

После регистрации на сайте необходимо заполнить форму онлайн-заявки, предоставить всю необходимую информацию об оплате обучения и приложить сканы документов, подтверждающих эту оплату. В большинстве случаев требуются чеки, договоры на обучение, квитанции об оплате и другие документы, подтверждающие сумму, уплаченную за обучение.

После подачи заявления онлайн-сервис обрабатывает полученные данные и направляет их в налоговую инспекцию. Время обработки заявления обычно занимает от нескольких дней до нескольких недель, в зависимости от объема работы в налоговой системе.

После обработки заявления налоговая служба принимает решение о возврате налога за обучение. В случае положительного решения сумма возврата перечисляется на банковский счет, указанный в заявлении, или на карту, привязанную к счету.

В целом, использование электронных сервисов для возврата подоходного налога — удобный и простой способ получения компенсации за обучение. Однако прежде чем воспользоваться подобными услугами, рекомендуется ознакомиться с условиями и сроками окончания обслуживания. Тогда не возникнет неприятных сюрпризов.

11. Как вернуть НДФЛ за обучение по истечении срока

Если срок, установленный законом о возмещении подоходного налога на образование, истек, у вас есть несколько вариантов

1. обратиться в налоговую инспекцию. В некоторых случаях можно подать заявление на возврат подоходного налога и компенсацию, если налоговый период не превышает трех лет.

2. заключить договор с работодателем. Если ваш работодатель согласен вернуть вам подоходный налог за обучение, вы можете заключить с ним договор о возврате. В этом случае работодатель самостоятельно вернет вам подоходный налог, удержанный из вашей зарплаты.

3. обращение в суд. Если вам не возвращают подоходный налог в связи с обучением или по первым двум вариантам, вы можете обратиться в суд и доказать, что у вас есть основания для возврата налога. В этом случае исход дела зависит от обоснования и доказательств.

Важно! При подаче заявления в налоговую инспекцию, заключении договора с работодателем или обращении в суд необходимо правильно подготовить и представить все необходимые документы и доказательства.