Ипотека — это обширный финансовый инструмент, который позволяет многим людям мечтать о собственном жилье. Одним из ключевых моментов при оформлении ипотеки является программа платежей, которая определяет сроки и продолжительность погашения долга.

Оптимальное составление графика платежей по ипотеке — залог финансовой стабильности и минимизации рисков для заемщика. Правильное распределение сумм позволяет своевременно погашать кредит, а также экономить значительные средства на процентах.

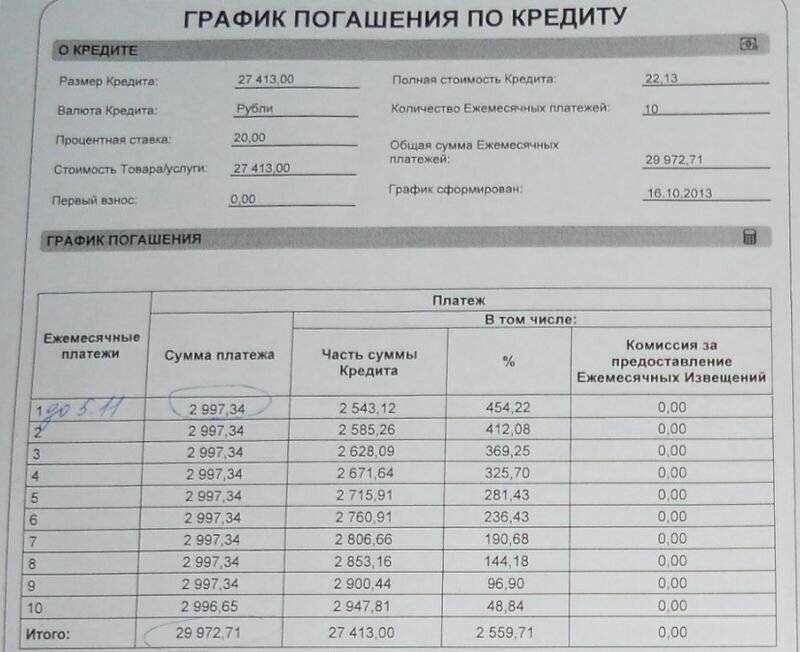

При составлении графиков платежей используется математическое моделирование, которое учитывает такие параметры, как сумма кредита, процентная ставка, срок кредитования и ежемесячные платежи. Эти параметры определяют размер ежегодных ежемесячных платежей и график погашения кредита.

Стабильность финансового положения заемщика является ключевым фактором при составлении программы платежей. Вы должны помнить, что ежемесячные платежи не должны превышать определенный процент от вашего дохода до закрытия ипотеки. Это поможет вам избежать финансовых трудностей и сохранить стабильную платежеспособность на протяжении всего срока ипотеки.

Использование ипотечного калькулятора

С помощью ипотечного калькулятора вы можете

- определить максимальную сумму ипотечного кредита, которую вы можете получить, исходя из ваших доходов и расходов; и

- рассчитать ежемесячные платежи по ипотеке, исходя из суммы кредита, процентной ставки и выбранного срока погашения.

- узнать общую сумму, которую вы заплатите за ипотеку в конце срока,

- сравнить различные ипотечные программы и выбрать наиболее выгодную для вас.

Использование ипотечного калькулятора поможет вам более точно спланировать свои финансы и принять документально обоснованное решение при выборе ипотечного кредита.

Как рассчитывается ипотека?

Сумма кредита — это сумма денег, которую вы хотите получить от банка на покупку или строительство вашего дома. Обычно банки готовы предоставить ипотечный кредит на сумму, не превышающую 80-90 % от стоимости недвижимости.

Процентная ставка — это процент, который банк взимает за предоставление вам кредита. Она может быть фиксированной или плавающей. Фиксированные процентные ставки остаются неизменными на протяжении всего срока кредитования, в то время как плавающие ставки могут меняться в зависимости от изменения рыночных условий.

Срок кредита — это время, в течение которого кредит погашается. Как правило, срок ипотеки составляет от 5 до 30 лет.

Рассчитать ипотечный кредит можно с помощью специальных калькуляторов, размещенных на сайтах банков и финансовых воротил. Они позволяют определить размер ежемесячных платежей в зависимости от суммы кредита, процентной ставки и срока кредитования.

При расчете ипотеки также необходимо учесть дополнительные расходы, такие как банковское снабжение, страхование имущества, страхование жизни, налог на недвижимость и другие платежи. Кроме того, при рассмотрении заявки на ипотеку банки учитывают вашу кредитную историю, доход и другие параметры.

Ипотека может выплачиваться двумя способами: годовыми или дифференцированными платежами. Годовые платежи — это равные ежемесячные взносы, состоящие из процентов и собственного капитала. Дифференцированные платежи позволяют выплачивать большую сумму кредита в начале срока кредитования.

Таким образом, для расчета ипотечного кредита необходимо учитывать сумму кредита, процентную ставку, срок кредитования, а также дополнительные расходы и параметры заемщика. Используя ипотечный калькулятор, вы сможете определить оптимальные условия кредитования и выбрать наиболее удобный план погашения.

| Параметры ипотеки | Сумма кредита | Процентная ставка | Кредит |

|---|---|---|---|

| Примерный размер | 1 000 000 РУБ. | 9% | 20 лет |

Как рассчитать ипотечный кредит

При расчете ипотечного кредита необходимо учитывать ряд основных параметров, в том числе сумму кредита, срок кредитования, процентную ставку и вид платежа. Эти факторы влияют на размер ежемесячных платежей и общую стоимость ипотеки.

1. Сумма кредита

Прежде чем начать процесс получения ипотеки, необходимо определить желаемую сумму кредита. Она может варьироваться в зависимости от стоимости выбранного жилья, размера авансового платежа и других факторов. Чем больше сумма кредита, тем выше ежемесячные платежи и общая стоимость ипотеки.

2. Срок кредитования

Срок кредита определяет, сколько времени потребуется для его погашения. Как правило, срок варьируется от пяти до 30 лет. Чем больше срок кредита, тем меньше ежемесячные платежи, но выше общая стоимость ипотеки.

3. Процентная ставка

Процентная ставка — один из основных параметров ипотеки. Она определяет, сколько денег вы платите банку за кредит. Процентная ставка обычно начисляется в процентах в год и может быть фиксированной или плавающей.

4. Вид платежей

Существует два типа ипотечных платежей: ежегодные и переменные. При ежегодных платежах ежемесячный платеж остается неизменным в течение всего срока кредитования. При дифференцированных платежах сумма ежемесячного платежа уменьшается с течением времени.

При расчете ипотеки необходимо учитывать все эти параметры, чтобы определить общий ежемесячный платеж и стоимость ипотеки. Также может быть полезно воспользоваться инструментом расчета ипотеки, который поможет точнее определить все эти цены и выбрать наиболее выгодные условия.

Аннуитетный и дифференцированный платеж

Аннуитетный платеж

Годовые платежи выплачиваются равными ежемесячными частями в течение всего срока кредитования. В этом случае платежи включают в себя как основную сумму долга, так и начисленные проценты. Таким образом, общая сумма ежемесячного платежа остается неизменной.

Основными преимуществами ежегодных платежей являются

- Удобство планирования бюджета, так как сумма платежа остается неизменной на протяжении всего срока кредитования.

- Общая сумма платежа за весь срок кредитования известна заранее, что упрощает расчеты и позволяет оценить возможности заемщика.

Однако обратите внимание, что если вначале основная часть платежа идет на выплату процентов, то к середине срока кредита на первый план выходит выплата основного долга.

Дифференцированный платеж

Дифференцированные платежи означают, что сумма платежа уменьшается по мере уменьшения остатка основного долга. Таким образом, начисленные проценты уменьшаются, а основная сумма выплачивается равными частями.

Плюсы и минусы дифференцированных платежей:.

- Платежи в начале срока кредита выше, но заемщик быстрее погашает основную сумму долга.

- Общая сумма платежей за весь срок кредитования выше, чем ежегодные платежи,

- Сумма платежей постоянно меняется, что еще больше усложняет составление бюджета.

Важно помнить, что выбор системы платежей должен быть документально обоснован и соответствовать финансовым возможностям заемщика. Ипотечные калькуляторы помогут определить реальный размер платежа и покажут плюсы и минусы каждой системы.

Все продукты Банки.ру

На сайте Banki.ru клиенты могут найти различные виды ипотечных продуктов, которые отвечают их потребностям и особенностям.

Первый продукт — ипотека с фиксированной ставкой. В этом случае процентная ставка остается неизменной на протяжении всего срока кредитования, что позволяет клиентам планировать свои финансы на протяжении всего срока ипотеки.

Второй продукт — ипотечные кредиты с переменными ставками. В этом случае процентная ставка может меняться в зависимости от общих финансовых и рыночных условий. Этот вид ипотеки может быть более выгодным, если процентная ставка снижается.

Третий продукт — платежи. При таком типе оплаты сумма платежа остается постоянной на протяжении всего срока кредитования, но процентная и капитальная составляющая меняется с течением времени.

Четвертый продукт — дифференцированный платеж. В этом случае ипотечный платеж состоит из фиксированного элемента капитала и уменьшающегося элемента процентов. Этот вид платежа может быть более выгодным, если клиент имеет более высокую финансовую нагрузку в начале срока кредитования.

На Banki.ru представлен широкий выбор продуктов и условий получения ипотеки. Клиенты могут выбрать наиболее подходящий вариант, исходя из своих возможностей и финансового плана. Кроме того, на сайте Banki. ru представлена подробная информация по каждому продукту, где клиенты могут сравнить различные варианты и составить документально обоснованный вариант.

Ипотечный калькулятор Banki.ru также помогает клиентам рассчитать различные варианты ипотечного кредитования, включая суммы кредитов, займов и процентные ставки. Это позволяет клиентам оценить свои финансовые возможности и выбрать оптимальный для них срок.

Виды ипотечных платежей

Аннуитетный платеж

Ежегодная рассрочка — один из самых распространенных способов погашения ипотеки. Он предусматривает равные платежи по всему кредиту. Такие платежи состоят из двух частей: собственного капитала и процентов по кредиту. В начале срока кредитования часть платежного капитала невелика, а проценты составляют большую часть платежа. По мере погашения кредита собственный капитал увеличивается, а процентная часть уменьшается.

Преимуществом ежегодных платежей является их равномерное распределение. Благодаря этому заемщикам легче планировать свой бюджет. Доходные платежи удобны тем, что их можно заранее рассчитать с помощью специальных калькуляторов или типов.

Дифференцированный платеж

Дифференцированная рассрочка предусматривает уменьшение суммы взносов по кредиту. При таком подходе капитал кредита уменьшается, а процентный элемент рассчитывается на остаток задолженности, поэтому каждый последующий платеж меньше предыдущего. Таким образом, в начале срока кредита платежи выше, а по мере погашения кредита платежи снижаются.

Дифференцированные платежи выгодны заемщикам, чей доход со временем увеличился или которые планируют дополнительные выплаты. Им также могут отдать предпочтение заемщики, которым необходимо быстрее погасить капитал, чтобы избежать начисления больших процентов.

Выбор между доходными и дифференцированными платежами зависит от конкретного статуса заемщика. Чтобы определить оптимальный вариант, необходимо понимать шкалу платежей для разных вариантов и воспользоваться ипотечным компьютером, который поможет выбрать правильный вариант погашения кредита.

Преимущества рефинансирования ипотеки

К основным преимуществам рефинансирования ипотеки относятся

- Более низкие процентные ставки и меньшие выплаты по кредиту. При рефинансировании ипотеки заемщики могут получить более выгодные условия кредитования при более низкой процентной ставке. Это позволяет снизить общую сумму выплат по кредиту и сэкономить значительную сумму денег за время кредитования.

- Изменить срок кредита. При рефинансировании ипотеки заемщик может изменить срок кредита на более короткий или более длительный. Сокращая срок кредита, заемщик может сэкономить деньги на выплате процентов и быстрее стать владельцем недвижимости. Увеличив срок кредита, заемщики могут снизить ежемесячные платежи и улучшить свое финансовое положение.

- Улучшение кредитной истории. Когда заемщики своевременно вносят платежи по рефинансированной ипотеке, их кредитная история улучшается. Это может положительно сказаться на их кредитном рейтинге и повысить их способность претендовать на другие кредиты и финансовые услуги.

- Дополнительное кредитование. При рефинансировании ипотеки заемщик может получить дополнительные средства для удовлетворения своих финансовых потребностей. Эти средства могут быть направлены на ремонт или реконструкцию недвижимости, погашение других кредитов или инвестирование в бизнес.

Важно отметить, что рефинансирование ипотеки может быть невыгодным, если заемщик не может добиться более выгодных условий кредитования или если общая стоимость рефинансирования превышает ожидаемую выгоду.

Прежде чем решиться на рефинансирование ипотеки, рекомендуется тщательно проанализировать текущие условия кредитования, сравнить их с другими предложениями банков и оценить потенциальные выгоды и риски.

11. Как погашать ипотеку досрочно?

При наличии средств ипотечный кредит может быть погашен досрочно. Досрочное погашение ипотеки позволяет сэкономить на выплате процентов и сократить срок кредита.

Для досрочного погашения ипотечного кредита необходимо следующее

- получить от банка информацию о возможности досрочного погашения и условиях этого процесса

- указать сумму, которую вы готовы заплатить за досрочное погашение.

- Связаться с банком и запросить необходимую документацию и информацию о процессе погашения.

- Подготовьте все необходимые документы для досрочного погашения ипотечного кредита.

- Обратитесь в банк и внесите платеж в счет досрочного погашения кредита.

При досрочном погашении ипотечного кредита уменьшается сумма задолженности, что приводит к сокращению срока кредитования и снижению общих процентных расходов. Кроме того, появляется возможность сбросить лишний вес и досрочно избавиться от ипотеки. < pan> Для досрочного погашения ипотеки необходимо следующее