Сроки погашения задолженности — важный элемент финансовых вопросов и соглашений между кредиторами и заемщиками. Обычно долговые соглашения содержат конкретные сроки, в которые заемщики должны погасить свои долги.

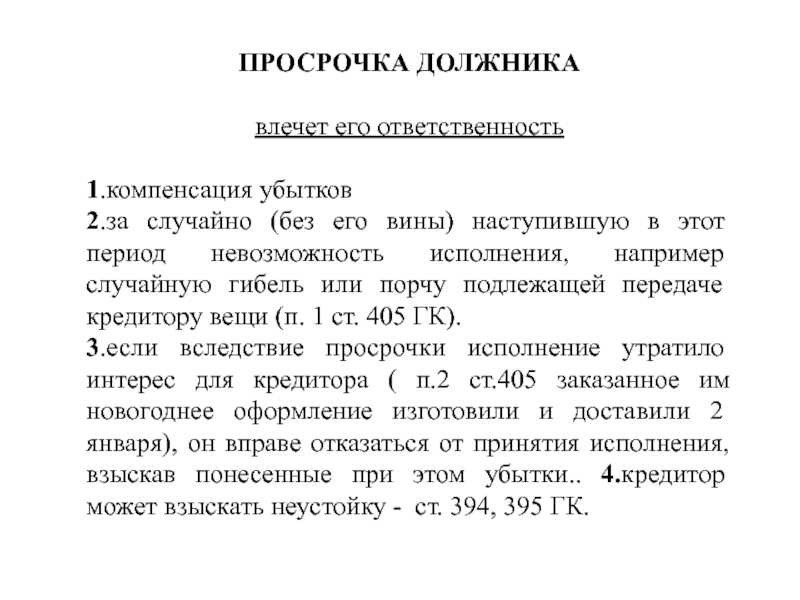

Несоблюдение сроков погашения долга может иметь серьезные последствия как для кредитора, так и для заемщика. Кредиторы могут строить финансовые планы, инвестировать в другие проекты или получать доход, рассчитывая на то, что долг будет погашен в установленные сроки. В то же время заемщикам грозят штрафы, проценты, удаление кредитной истории и другие негативные последствия, если они не погасят долг.

Хотя в некоторых случаях несвоевременная выплата долга допустима, важно понимать, что она может негативно сказаться на финансовой репутации заемщика. Просрочки могут вызвать проблемы с получением новых кредитов или приобретением недвижимости, а также трудности в личных и профессиональных отношениях.

Сколько лет просрочка по кредиту влияет на кредитную историю?

Просрочки по кредитам могут негативно отразиться на вашей кредитной истории. Эта информация хранится в течение определенного времени и может повлиять на будущий кредитный рейтинг.

Влияние просроченных платежей на вашу кредитную историю зависит от длительности самой просрочки.

- Если платеж просрочен на несколько дней, информация об этом останется в вашей кредитной истории примерно на один год.

- Если платеж просрочен на несколько месяцев, он может оставить след в вашей кредитной истории на 2-3 года.

- Если просрочка длится дольше, несколько лет, информация о ней может сохраняться в вашей кредитной истории до пяти лет.

Обратите внимание, что у каждой организации свои правила и политика в отношении кредитной истории. Некоторые из них более строгие, другие — менее.

Чтобы избежать негативных последствий для вашей кредитной истории из-за просроченных платежей, необходимо вовремя погашать свои долги. Если вы вдруг оказались в затруднительном финансовом положении и не можете вовремя погасить задолженность, обратитесь в свой банк, чтобы найти решение и составить план погашения.

Сколько банк терпит просрочку?

Время, на которое банк допускает задержку платежа, зависит от ряда факторов. Во-первых, это зависит от политики банка. Некоторые банки могут быть более гибкими и терпимыми, позволяя клиентам задерживать платежи в определенных пределах. Во-вторых, это зависит от суммы задолженности. Если речь идет о небольшой сумме, банки могут быть более терпимы к задержкам.

Однако в большинстве случаев существует определенный лимит и период задержки, после которого банк начинает принимать меры по взысканию долга. Как правило, банки могут начать применять санкции после просрочки в 30-60 дней. Например, первым шагом является отправка уведомления о задержке платежа. Впоследствии, если просрочка продолжается, банк может инициировать процесс принудительного взыскания долга, например, аннулировать кредит или обратиться в суд.

Важно отметить, что у каждого банка есть своя политика и процедуры, определяющие сроки и последствия задержек. Поэтому в случае возникновения проблемы с выплатой рекомендуется обратиться непосредственно в банк, чтобы точно узнать, какие конкретные сроки допускаются и какие меры могут быть приняты в случае просрочки.

Исковая давность простыми словами

Срок исковой давности может зависеть от вида обязательства и определяется Гражданским кодексом Российской Федерации. Например, в случае с кредитными долгами срок исковой давности составляет три года. Это означает, что если кредитор не подаст иск в суд в течение трех лет с момента возникновения задолженности, он уже не сможет требовать взыскания долга в судебном порядке.

Важно отметить, что срок исковой давности может быть приостановлен. То есть, если кредитор предъявит письменное требование к должнику. В этом случае срок исковой давности начинает течь с момента регистрации требования. Срок исковой давности также может быть продлен, если должник признает долг, заключит новое соглашение с кредитором или начнет выплачивать проценты по просроченному долгу.

Как правильно рассчитать срок исковой давности

Прежде всего, необходимо определить вид долга. Это может быть потребительский кредит, ипотека, автокредит или любой другой вид займа. Затем необходимо ознакомиться с договором, который вы подписали при получении кредита. В договоре должен быть указан срок погашения долга и порядок накопления штрафов за просрочку платежей.

Для большинства видов кредитов срок исковой давности составляет три года. Это означает, что кредитор имеет право обратиться в суд в течение трех лет с момента невыполнения обязательств. Однако существуют некоторые исключения. Например, срок исковой давности по ипотечным кредитам составляет пять лет, а по автокредитам — три года.

Важно отметить, что срок исковой давности начинает течь не с даты невыполнения обязательств, а с даты, указанной в платежных требованиях кредитора, и с даты, когда кредитору стало известно о невыполнении обязательств.

Чтобы правильно рассчитать срок исковой давности, вам следует проконсультироваться с профессиональным юристом. Он поможет вам разобраться в вашем положении и определить точную дату начала течения срока исковой давности. Помните, что решение об обращении в суд должно быть принято как можно скорее после окончания срока исковой давности.

Последствия просроченного кредита

Негативные последствия просрочки неограниченны и могут зависеть от банка и суммы платежа. Банки имеют право наложить штрафные санкции, увеличив сумму, применить пени или пересмотреть условия кредитного договора в части процентных ставок и дополнительных комиссий. Невыполнение обязательств по кредиту может также привести к передаче судебного дела компании, которая подаст иск о его взыскании.

Однако самым серьезным последствием невыполнения обязательств по кредиту является возможность вынесения судебного решения, которое может привести к конкретным исполнительным действиям. В случае вынесения судебного решения заемщик может лишиться такого имущества, как недвижимость и транспортные средства, а также стать должником по различным государственным инициативам по принудительному исполнению судебных решений. Кроме того, банк может продать долг коллекторской компании, что приведет к дополнительным расходам и хлопотам для заемщика.

Чтобы избежать подобных негативных последствий, необходимо всегда быть ответственным и последовательным заемщиком. Если возникли проблемы с погашением кредита, важно вовремя обратиться в банк и попытаться договориться о модификации платежа или рефинансировании кредита. Наличие плана действий и постоянный контакт с банком помогут снизить риск серьезных последствий в случае возникновения задержек.

Какие санкции может применить банк за просрочку

Просрочки по кредитам чреваты серьезными последствиями для заемщиков, в том числе штрафными санкциями со стороны банка. Банки имеют право применить следующие санкции

| Санкция | Описание. |

|---|---|

| Санкция | Банки могут наложить штраф за каждый день просрочки. Размер штрафа может быть фиксированным или рассчитываться как процент от суммы неуплаты. |

| Повышение процентной ставки. | В случае просрочки банк имеет право повысить процентную ставку по кредиту. Это может привести к увеличению ежемесячных взносов и общей суммы выплат. |

| Блокировка кредитного счета. | Банки могут заблокировать кредитный счет заемщика, чтобы предотвратить дальнейшие операции по нему. |

| Последующие судебные разбирательства. | Банки оставляют за собой право обратиться в суд для взыскания долга. Это может привести к судебным спорам и дополнительным расходам для заемщика. |

| Повышенный риск. | Просрочка по кредиту может увеличить риск невыполнения обязательств в будущем, что может повлиять на возможность получения кредита в более поздние сроки. |

| Аннулирование кредитных линий. | В случае просрочки банк может принять решение об отзыве кредитной линии. Это означает, что доступ заемщика к кредитным средствам немедленно приостанавливается. |

Если вы оказались не в состоянии платить по кредиту, советуем вам немедленно обратиться в банк и попытаться договориться о реструктуризации кредита или других вариантах погашения.

Как не допускать просрочек?

Прежде всего, чтобы избежать просрочек, необходимо внимательно следить за своим финансовым положением и планировать расходы. Составьте и ведите бюджет. Это поможет вам управлять своими финансами и предвидеть возможные трудности с погашением кредита.

Если вы заметили, что начинаете испытывать финансовые трудности, смело обращайтесь в свой банк. Многие кредиторы готовы пойти на компромисс и пересчитать платежи или увеличить срок кредита.

Также очень важно не забывать о своевременном внесении платежей. Необходимо следить за датами и всегда вовремя вносить причитающуюся сумму. По возможности рекомендуется платить немного больше, чтобы уменьшить общую сумму и сроки погашения.

Также рекомендуется откладывать средства в резервный фонд на случай вооруженных сил или непредвиденных расходов. Это поможет решить любые возникающие финансовые проблемы, не доводя дело до срыва сроков кредитования.

Наконец, стоит отметить, что хорошие финансовые привычки — это не только регулярные выплаты по кредитам, но и ответственное отношение к деньгам в целом. Убедитесь, что вы зарабатываете и тратите не больше, чем умеете управлять своими финансами. Такой подход поможет вам избежать финансовых проблем и нарушений в будущем.

Какие виды просрочек бывают?

Существуют различные виды задержек по кредитам, которые могут быть вызваны самыми разными причинами. Давайте рассмотрим некоторые из них

| Тип просрочки | Описание. |

|---|---|

| Незначительная просрочка. | Это задержка платежа менее чем на 30 дней. Как правило, в этом случае банк не применяет штрафные санкции и не передает информацию о просрочке в кредитные организации. |

| Умеренная задержка. | Это задержка платежа на срок от 30 до 60 дней. В этом случае банк может начать применять штрафные санкции, например проценты по штрафам, и передавать информацию в кредитные организации. |

| Серьезная просрочка. | Это задержка платежа на срок от 60 до 90 дней. Помимо санкций, описанных в предыдущем пункте, банки могут начать применять более серьезные меры, такие как звонки из коллекторских компаний или угрозы обращения в суд. |

| Серьезные просрочки. | Это задержка платежа на 90 дней и более. В этом случае банк оставляет за собой право расторгнуть кредитный договор и передать дело в коллекторскую компанию или в суд. |

Каждый из этих видов просрочки влечет за собой различные последствия как для заемщика, так и для банка. Поэтому важно вовремя оплачивать долги и не допускать просрочек.

Платеж просрочен – что делать?

Просрочка платежей по кредиту может возникнуть по ряду причин. Финансовые трудности, нежелание или неспособность своевременно вносить платежи или другие обстоятельства. Важно знать, что даже малейшая просрочка может иметь серьезные последствия.

Если вы просрочили платеж по кредиту, первым делом свяжитесь со своим банком и сообщите ему о сложившейся ситуации. Важно быть открытым и честным с банком и договориться о реструктуризации или составить программу выплат. Возможно, банк будет готов сотрудничать, если увидит желание решить проблему.

Если с банком не связаться и не принять меры, он может применить ряд санкций, включая начисление штрафов, пеней и последующую передачу долга компании по взысканию долгов. Все это может повлечь за собой дополнительные расходы и ухудшить вашу кредитную историю.

Крайне важно следить за финансами и стараться не допускать просрочек платежей. Если вы столкнулись с временными или долгосрочными трудностями с выплатами, обратитесь за помощью к финансовому консультанту или юристу, чтобы найти оптимальное решение.

Продлевается ли срок исковой давности?

Однако следует отметить, что в некоторых случаях сроки исковой давности могут быть продлены. Например, если должник признан недееспособным, срок исковой давности не истечет до восстановления дееспособности.

Кроме того, если должник скрывается от кредитора или уклоняется от исполнения своих обязательств, срок исковой давности может быть продлен на период, в течение которого он скрывался или уклонялся.

Срок исковой давности также может быть продлен в соответствии с законом или судебной практикой. Например, если между сторонами возникли разногласия, а судебное разбирательство приостановлено, срок исковой давности продлевается на период приостановления.

В любом случае следует учитывать, что срок исковой давности может быть ограничен законом до подачи иска в суд. Поэтому важно обратиться к юристу или эксперту, чтобы уточнить ограничения и применимые правила, если речь идет о дефолте или невыполнении обязательств по кредиту.

Продажа долга и суд

Чтобы инициировать процесс продажи долга, банк должен обратиться в суд с иском о взыскании задолженности. Судебное разбирательство позволяет установить наличие долга и законность требования о его взыскании. Если суд принимает решение в пользу банка и подтверждает обязательство заемщика, принимается решение о продаже долга.

Долг может быть продан двумя способами: частным или аукционным. При частной продаже банк передает право требования долга компании-продавцу на определенных условиях. При аукционной продаже банк передает право требования долга участнику аукциона с наивысшей ставкой. В обоих случаях банк получает определенную сумму денег, а новый держатель долга становится кредитором.

Важно отметить, что продажа долгов коллекторским компаниям — довольно распространенная практика. Коллекторские компании пытаются взыскать долги с заемщиков, покупая долг у банка по низкой цене. В этом случае коллекторская компания становится новым кредитором и имеет право применять различные меры для взыскания долга, включая телефонные звонки, рассылку писем и обращение в суд.

Судебные споры и продажа долгов могут привести к дополнительным расходам для заемщика. Заемщику может потребоваться оплатить расходы и сборы за участие компании, собирающей средства в процессе взыскания долга. Кроме того, продажа долга может негативно отразиться на кредитной истории заемщика, затруднив получение кредитов в будущем.

14. Когда за дело берутся коллекторы?

Коллекторские компании вмешиваются в процесс взыскания долгов, когда кредитор, обычно банк, не в состоянии самостоятельно погасить кредит. Если долг остается неоплаченным в течение значительного периода времени и кредитор решает передать его в профессиональную службу, в дело вмешивается коллекторская компания.

Обычно перед тем, как обратиться к коллектору, банк связывается с должником и пытается найти варианты решения проблемы. Большинство организаций предлагают различные программы реструктуризации долга, низкие процентные ставки или погашение долга в рассрочку.

Если должник не отвечает на предложение банка или отказывается погашать долг, кредитор обращается в коллекторскую компанию. Коллекторские компании используют различные методы работы. Телефонные звонки, письма, визиты на дом к должнику или направление судебных приказов.

Коллекторские компании не нарушают прав должника. Они не могут применять насилие, угрозы или лишать должника права на консультацию с адвокатом.

Если вы столкнулись с коллекторской компанией, важно знать свои права. Вы можете попросить коллектора предоставить вам документы, подтверждающие ваш долг и полномочия организации. В случае нарушения коллектором своих прав вы можете подать жалобу в компетентный орган или обратиться за юридической помощью.

Последствия продажи долга коллекторам

Одним из последствий продажи долга коллекторской компании является изменение процедуры взыскания. Коллекторы обычно более агрессивны и настойчивы в своих действиях, чем банки. Они могут использовать самые разные методы взыскания долгов, в том числе и хитрые.

Кроме того, продажа долгов коллекторам может привести к увеличению суммы задолженности. Коллекторы обычно добавляют к первоначальной сумме проценты, штрафы и сборы. Это значительно усложняет ситуацию и увеличивает общую сумму долга.

Еще одним негативным последствием продажи долга коллекторам является то, что это подчеркивает проблемы с кредитной историей. Даже если вы удалите долг и закроете счет, информация о неправомерных действиях и взысканиях может надолго остаться в вашей кредитной истории. Это может негативно сказаться на вашей кредитной репутации и возможности получить кредит в будущем.

Чтобы избежать последствий продажи долга коллекторскому агентству, рекомендуется выполнять свои обязательства по погашению кредита в установленный срок. Если вам сложно погасить задолженность, рекомендуется поговорить с банком и договориться о реструктуризации или отсрочке платежей. Возможно, есть и другие варианты решения проблемы, например, взять дополнительный кредит для погашения долга или обратиться в благотворительную организацию, помогающую людям, оказавшимся в затруднительном финансовом положении.

Виды наказания за просрочку кредита

Несвоевременные платежи по кредиту могут повлечь за собой различные виды штрафов. Банки оставляют за собой право применять следующие санкции

- Штрафы: за просрочку платежей банк может наложить штраф или пеню. Размер и условия штрафа обычно указываются в кредитном договоре.

- Повышение процентной ставки: при нарушении сроков погашения банк может повысить процентную ставку по кредиту. Это может привести к увеличению общей суммы платежей.

- Отрицательная кредитная история: просроченные платежи могут отразиться на вашей кредитной истории и повлиять на вашу кредитную репутацию. Это может затруднить получение кредитов или финансирования в будущем.

- Юридические последствия: в случае длительных и существенных просрочек банки могут обратиться в суд для взыскания долга. В результате судебного разбирательства может быть принято решение об аресте имущества или принудительной продаже активов для погашения долга.

- Обратиться в коллекторское агентство: если вы просрочили платеж, банк может передать ваш долг коллекторскому агентству. Коллекторское агентство предпримет действия по взысканию долга, что может привести к негативным последствиям, таким как постоянные телефонные звонки и угрозы со стороны сборщика долгов.

Поэтому очень важно не допускать просрочек по выплатам кредита. Если у вас возникли трудности с погашением долга, рекомендуется обратиться в банк и вместе с представителем кредитного агентства найти решение.

Частые причины невыплаты долга

Неоплаченные долги могут возникнуть по разным причинам. Наиболее распространенными причинами, по которым люди не могут погасить свои долги, являются

1. Недостаток финансовых средств

Одна из основных причин невыплаты долгов — отсутствие у заемщика достаточной суммы денег. Это может быть связано с безработицей, снижением дохода или неожиданными финансовыми обязательствами.

2. Непредвиденные затраты

Иногда люди не могут расплатиться с долгами из-за непредсказуемых расходов. Например, чрезвычайные происшествия, медицинские счета, транспортные аварии могут привести к финансовым трудностям и невозможности погасить задолженность по кредиту.

3. Потеря работы

Одна из самых серьезных причин невыплаты долгов — потеря работы. Если у заемщика нет постоянного источника дохода, ему очень сложно выполнять свои финансовые обязательства. Потеря работы может быть вызвана финансовым кризисом, реструктуризацией компании или просто сокращением штата.

4. Перенасыщенность кредитами

Часто те, кто имеет несколько кредитных обязательств, не могут справиться с суммарными платежами. Если долг слишком велик, заемщик может перестать выполнять свои финансовые обязательства и потерять платежи.

5. Неправильное планирование финансов

Причиной неуплаты долгов может стать неправильное финансовое планирование. Если заемщик не учитывает ежемесячные платежи по бюджетному кредиту, он с большой вероятностью столкнется с финансовыми проблемами и невыплатой долга.

Учитывая эти частые причины, важно быть ответственным и планировать финансы заранее, чтобы не попасть в долги и финансовые затруднения.

Платеж просрочен – что делать?

Не паникуйте, если вы обнаружили, что теряете и затягиваете сроки погашения кредита. С подобной ситуацией сталкивалось немало людей, и в большинстве случаев проблему можно решить.

Первое, что нужно сделать, — это связаться со своим банком и сообщить ему о задержке. Объясните ситуацию и попросите о помощи. В некоторых случаях банк может предложить изменить дозировку или программу платежей. Не стесняйтесь задавать вопросы и узнавать все подробности о предлагаемых вариантах.

Если вы не можете связаться с банком, попросите кого-то, кто уполномочен сделать это на вашем месте. Важно не игнорировать проблему, так как это может привести к более серьезным последствиям.

Также стоит проанализировать свои финансы и выяснить, почему вы не смогли вовремя внести платежи. Возможно, вам придется пересмотреть свой бюджет или найти дополнительные источники дохода.

Обратитесь за профессиональной консультацией, если вы обнаружили, что своевременное погашение долгов невозможно. Вам может понадобиться помощь юриста или финансового консультанта, чтобы подготовить оптимальный план действий по защите ваших интересов.

В любом случае помните, что лучший способ избежать просрочек — брать кредит только в том случае, если он вам действительно нужен, и не превышать свои финансовые возможности. Убедитесь, что вы вовремя погашаете кредит, и будьте ответственным заемщиком.

Платеж просрочен – что делать?

1 — Обратитесь в свой банк.

Если вы поняли, что просрочили платежи, первое, что вам следует сделать, — это обратиться в свой банк. Вы можете сделать это, посетив отделение банка или обратившись в центр связи. Расскажите, почему вы задерживаете платеж, и попросите предложить варианты выхода из сложившейся ситуации.

2. Постарайтесь погасить долг как можно скорее

Не стоит откладывать решение проблемы на потом, так как длительные задержки могут привести к еще большим проблемам. Постарайтесь погасить долг как можно скорее, чтобы стабилизировать финансовую ситуацию.

3. уточните размер пени и возможных штрафов

При обращении в банк выясните, какие санкции или штрафы будут наложены в случае неуплаты. Это поможет вам понять масштаб проблемы и принять наиболее правильное решение.

4. рассмотрите возможность реструктуризации долга

В некоторых случаях банки могут предложить реструктуризацию долга. Это означает изменение условий или суммы платежа. Если вы оказались временно не в состоянии выполнять свои кредитные обязательства, такое предложение может стать хорошим выходом из ситуации.

5. ищите дополнительные источники дохода

Если у вас возникли финансовые проблемы и вы не можете вовремя отвечать по кредитным платежам, попробуйте найти дополнительные источники дохода. Это может быть работа, продажа ненужных вещей или различные услуги, которые вы можете предложить.

6. не берите новый кредит

Если вы остались в долгу, не стоит брать новый кредит, чтобы покрыть старые долги. Это только усложнит ваше финансовое положение и может привести к образованию долговой ямы.

7. По возможности платите досрочно

Если вы можете погасить кредит досрочно, это освободит вас от части финансового груза и поможет избежать необходимости определять будущие платежи. Используйте все имеющиеся ресурсы, чтобы расплатиться с долгами.

8. обратитесь за помощью к финансовому консультанту

Если у вас возникли проблемы с управлением финансами и выплатой долгов, не стесняйтесь обратиться за помощью к финансовому консультанту. Они могут предложить вам лучшие решения и посоветовать, как управлять своими финансами.

Помните, что для успешного решения проблем с просроченными платежами необходимо взаимодействие со стороны банка и ваше личное участие. Возьмите на себя ответственность и вовремя решайте свои финансовые проблемы.